Summa Summarum

„Hitler und Stalin wären erfreut“

Wird das Bargeld abgeschafft?

http://www.n-tv.de/wirtschaft/Wird-das-Bargeld-abgeschafft-article17162256.html

VOR DER EZB-SITZUNG

Banken rufen zum Angriff auf Draghi

http://www.handelsblatt.com/unternehmen/banken-versicherungen/vor-der-ezb-sitzung-banken-rufen-zum-angriff-auf-draghi/13073656.html

EZB FÜRCHTET DEN BREXIT

Das große Zittern

http://www.handelsblatt.com/my/unternehmen/banken-versicherungen/ezb-fuerchtet-den-brexit-das-grosse-zittern/13076630.html?social=facebook

Die EZB bereitet sich gedanklich auf den Brexit vor. In Planspielen, das erfuhr unsere Frankfurter Redaktion, werden die Auswirkungen auf die Bankbilanzen durchgespielt. In Gesprächen mit Großbanken erkundigen sich EZB-Experten nach der Belastbarkeit der Devisenhandelssysteme und den Risiken aus Fremdwährungskrediten. Schnell könnte London zum Epizentrum eines neuen Weltfinanzbebens werden.

Hans A. Bernecker: Die EZB-Sitzung!

in der EZB-Sitzung von heute sitzen 19 Mitglieder am Tisch, teilweise auch doppelt vertreten wie z.B. Italien oder Frankreich und mit einer Gliederung, die per gestern Abend wie folgt erwartet wird:

Dreizehn werden für die bisherige Draghi-Politik stimmen oder sie fortsetzen wollen. Elf stehen auf der Gegenseite. Dieser Teil wird die „deutsche“ Partei genannt, die ausschließlich aus Deutschland und den östlichen und nördlichen Nachbarländern zusammengesetzt ist. Die Gegenseite kann man auch römisch-katholisch nennen, nämlich absolut südlich orientiert. Unklar ist lediglich der irische Vertreter. Dazu kommen die Mitglieder des EZB-Direktoriums, ebenfalls mehrheitlich romanisch-lateinisch, um es höflicher zu sagen.

Bis gestern Abend hat die gesamte deutsche Finanzindustrie in allen Varianten nebst Politik, auch hier sowohl rot als auch schwarz, vor einer Fortsetzung der bisherigen EZB-Politik gewarnt. Bundesfinanzminister Schäuble gebrauchte das Wort Unglück für die Fortsetzung des EZB-Kurses. Klarer geht es nicht.

Ebenfalls Stand von gestern Abend: 245 Mrd. € haben alle Euro-Banken derzeit bei der EZB geparkt. Beim aktuellen Minuszins von 0,3 % zahlen sie dafür rechnerisch pro Jahr eine Strafgebühr von 735 Mio. €. Bei 0,5 % wären es dann 1,2 Mrd. €. Daraus wird ersichtlich, worum es geht. Mithin:

Entscheidet die EZB heute gar nichts, gibt es für die Anhänger des bisherigen Kurses eine Enttäuschung. Das ist hinzunehmen. Fällt den EZB-Oberen etwas anderes ein, wird darauf noch einzugehen sein. Im Hintergrund schwelt unverkennbar:

Die europäische Südflanke wird weicher und weicher. Portugal nimmt alle Reformen zurück und erhöht freihändig Altersrenten, Pensionen und die Beamten-Gehälter. Gleichzeitig wird die Ausweitung des Haushaltsdefizites pro Jahr auf gerundet 6 % angekündigt. Damit muss Brüssel fertig werden.

In Madrid ist die Rechnung noch offen: Welche Regierung demnächst eine Mehrheit im Parlament erreicht, ist die tägliche Wette. Kommt es zu einer Rot-Roten-Kombination, findet das Gleiche wie in Lissabon statt. Das hat zur Folge, dass Maastricht im Süden tot ist. Unabhängig von den politischen Konsequenzen ist damit die EZB an der Reihe, wenn in einem dieser Länder das Gleiche wie in Griechenland passiert oder passieren muss.

Natürlich weiß die EZB dies ebenso wie alle anderen Fachleute. Wie sie also heute entscheiden wird, ist nur eine Art Übergangslösung.

Auffallend ist, dass in diesem Trubel wenig schöner Nachrichten der Euro gegen den Dollar ungewöhnlich stabil bleibt. In früheren Jahren hätte er um mindestens 5 Cent nach oben und unten geschwankt. Soweit dies erkennbar ist, ist die EZB nicht aktiv im Devisenmarkt tätig. Also muss diese Stabilität andere Gründe haben, die sich über den Sommer hinweg konkretisieren lassen.

Gibt es in Deutschland eine Art Aufruhr? Der Bayerische Sparkassenverband empfahl in den vergangenen zwei Tagen seinen Mitgliedern, statt Negativ-Zinsen zu bezahlen, Bargeld zu horten. Das ist gleichzeitig eine Aufforderung an die Sparer, dasselbe zu tun. Die auf den ersten Blick merkwürdige Begründung lautet: Die Kreditzinsen werden steigen. Denn sicher ist, dass jede Bank, die einen Kredit vergibt (ohne Hypotheken) eine neue Art von Risiko-Einschätzung in die Zinsen einbezieht, die zu diesen höheren Kreditzinsen führt. Dann werden aus 2,5 % 3,5 oder 4 % oder mehr und dann erreicht die EZB das, was sie nicht wollte oder das, was dem System widerspricht. Es entwickelt sich eine Art Parallelmarkt mit neuen Konditionen, die nicht gesetzwidrig sind.

Good luck retiring if the Fed turns to negative interest rates

http://www.businessinsider.com/negative-interest-rates-retirement-impossible-2016-3?nr_email_referer=1&utm_content=BISelect&utm_medium=email&utm_source=Sailthru&utm_campaign=BI%20Select%20%28Wednesday%20Friday%29%202016-03-09&utm_term=Business%20Insider%20Select&IR=T

Konjunktursorgen belasten Asienbörsen.

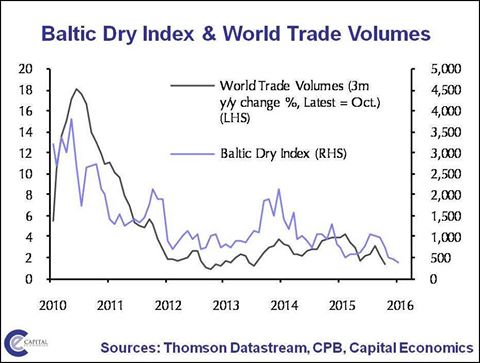

Sorgen um die Konjunktur in China und ein wieder fallender Ölpreis haben die Aktienbörsen in Fernost heute belastet. Die Zahlen vom Vortag zum überraschend starken Einbruch der chinesischen Exporte im Februar wirkten noch nach. Auf die Stimmung drückte zudem, dass der Ölpreis nach der Erholung der vergangenen Tage erneut abrutschte. Dies alles schürt die Furcht vor einer stärkeren Flaute der Weltwirtschaft. Die höchsten Verluste verbuchten die chinesischen Börsen, doch auch die meisten anderen asiatischen Handelsplätze gaben nach.

Der Index der chinesischen Leitbörse in Shanghai verlor 1,4 %, das Barometer für die wichtigsten Aktien in Shanghai und Shenzhen sank um 1,2 %. Nach der jüngsten Rally nahmen Investoren nun Gewinne mit. Vor allem Unternehmen aus dem Energie- und Rohstoffsektor verbuchten angesichts des wieder schwächeren Ölpreises Verluste. Die fallenden Kurse in China belasteten auch die übrigen Börsen in Fernost. Der MSCI-Index für asiatische Aktien außerhalb Japans tendierte 0,2 % tiefer. In Tokio gab der Nikkei-Index um 0,8 % auf 16.642 Punkte nach. Der starke Yen drückte Händlern zufolge vor allem die Kurse exportorientierter Unternehmen. Der Dollar büßte zum Yen weitere 0,7 % auf 112,5 Yen ein. Ein teurerer Yen schmälert die Gewinne japanischer Unternehmen im Auslandsgeschäft. Schwache Konjunkturdaten aus Japan hatten zuletzt zu einer geringeren Risikobereitschaft von Anlegern geführt. Die Investoren stiegen vielmehr bei als sicher geltenden Anlagen wie dem Yen ein, was dessen Kurs nach oben treibt. Hans A. Bernecker

S&P500 1989 (+0,51%), NKY 16852 (+1,26%), HSI 20077 (+0,4%), SHCOMP 2826 (-1,29%), SX5E Future 3018 (+0,53%), EUR/USD 1,0977 (-0,2%), USD/JPY 113,64 (-0,26%), USGov10Y 1,8743% (-0,09%), Gold Spot 1246 (-0,57%), Brent 40,77 (-0,73%)

USA

· Amazon (AMZN) gab bekannt, es würde 20 Boeing Co. 767 Frachtflugzeuge von Air Transport Services Group (ATSG) leasen und unterstreicht damit den Ausbau seiner eigenen Logistiksparte. Nachbörsliche legte die Aktie der Air Transport Services Group noch +1,24% zu. BBG – 9.3.16

· Valeant Pharmaceuticals (VRX), das für die Preispolitik seiner Arzneimittel in der Kritik steht, erweiterte seinen Verwaltungsrat um drei Mitglieder. Nachbörslich gewann die Aktie +1,56%. WSJ – 9.3.16

· USA: Q1 GDP Tracking Higher on Wholesale Inventories GS – 9.3.16

· Heutige Makrodaten: Initial Jobless Claims (275.000), Federal Budget Balance (-$200Mrd)

ASIEN/EM

· Der chinesische Verbraucherpreisindex (CPI) stieg im Februar stärker als vom Markt erwartet um +2,3%yoy (GS +2,4%yoy, cons. +1,8%yoy, Jan +1,8%yoy). Ausschlaggebend waren die höheren Nahrungsmittelpreise (+7,3%yoy). GS – 10.3.16

· Der japanische Corporate Goods Price Index (CGPI) fiel im Februar um -3,4%yoy (Jan -3,2%yoy), ebenso sanken die Im- und Exportpreise um -17,8%yoy bzw. -7,9%yoy auf Yen-Basis. GS – 10.3.16

· Die koreanische Zentralbank (BOK) beließ den Leitzins wie erwartet unverändert bei 1,5%. GS – 10.3.16

· Japanische Unternehmen haben im Februar Aktienrückkäufe von rund $9,3Mrd angekündigt . RTRS – 10.3.16

· Emerging Markets Analyst: Fiscal imbalances – now the weakest link for EM? GS – 9.3.16

EUROPA

· Europa: Österreichs Innenministerin Johanna Mikl-Leitner bleibt nach der faktisch vollständigen Schließung der sogenannten Balkanroute für Flüchtlinge hart. „Das Schließen der Balkanroute verläuft planmäßig, und diese Uhr wird nicht zurückgedreht“ sagte sie der Tageszeitung „Die Welt“. FAZ – 09.03.16

· VW (VOW3) droht in den USA noch mehr Ärger: Das US-Justizministerium weite seine Ermittlungen aus und gehe nun auch dem Verdacht des Bankbetrugs nach, sagte eine mit den Vorgängen vertraute Person der Nachrichtenagentur Reuters. RTRS – 10.03.16 Des Weiteren verlässt US-Chef Michael Horn überraschend das Unternehmen. Er hatte den Job erst Anfang 2014 angetreten. HB – 10.03.16

· Deutsche Börse (DB1) verkauft die amerikanische Optionsbörse ISE für 1,1 Milliarden US-Dollar an den amerikanischen Wettbewerber Nasdaq. HB – 10.03.16

· Die Credit Suisse (CSGN) soll reichen Italienern bei der Steuerhinterziehung geholfen haben, sagen Insider. Es gehe um 14 Milliarden Euro. HB – 09.03.16

· Mediaset (MS) steuert Insidern zufolge auf einen Verkauf ihres Bezahlfernsehens an Vivendi zu. HB – 10.03.16

· Banco Popolare (BP) und BPM machen kaum Fortschritte mit der EZB bezüglich des geplanten Mergers. BBG – 09.03.16

· Siemens (SIE): Werner Wenning ist als Nachfolger von Gerhard Cromme an der Spitze des Siemens-Aufsichtsrates im Gespräch. „Darüber wird gesprochen“, heiße es in Konzernkreisen, berichtet die „Rheinische Post“. DJ – 09.03.16

· Linde (LIN): Q4 Umsatz €4,39Mrd vs. Consensus €4,44Mrd. Q4 Operativer Gewinn €994Mio vs. erwartet €998Mio. LIN erwartet 2016 schwierige Endmärkte. Das Unternehmen erwartet ein Umsatz- und Profit-Wachstum von 4% nach FX.

· K+S (SDF): Q4 Umsatz €992,6Mio vs. Consensus €1,06Mrd. Operativer Gewinn (Ebit I) €153,6Mio vs. erwartet €155,9Mio. K+S erwartet für 2016 einen signifikanten Gewinnrückgang auf Grund einer negativen Potash Preisentwicklung.

· Carrefour (CA): 2015 Operating Income €2,45Mrd vs. Consensus €2,45Mrd. Net Income €1,11Mrd vs. €1,15Mrd.

· LEG (LEG): 2015 Rental Income €436,1Mio vs. VJ €390,1Mio. Ebitda €293,7Mio vs. VJ €259,3Mio. FFO €206Mio vs. VJ €163,6Mio. LEG erwartet für 2016 ein FFO von €279-284Mio.

· Hannover Re (HNR1): Q4 Gross Written Premiums €4,12Mrd vs. Consensus €3,66Mrd. Net Income €364,7Mio vs. VJ €290,2Mio.

· Rubis (RUI): 2015 Umsatz €2,9Mrd vs. Consensus €2,89Mrd. EPS €4,06 vs. erwartet €3,77.

· Gategroup (GATE): 2015 Umsatz CHF 3,00Mrd vs. Consensus CHF2,98Mrd. EBITDA CHF169,4Mio vs. erwartet CHF158,5Mio.

· European Economics Daily: SNB Preview: Still in reactive mode Link

· Heutige Makrodaten: DE CPI (10:00), EZB Pressekonferenz (14:30)

Wir wünschen Ihnen einen schönen Tag! Have a nice day!