Summa Summarum

Negativzins – Strafzins, egal wie man es nennen möchte, Kunden sollen dafür zahlen, dass sie ihr Geld der Bank überlassen. Was im institutionellen Bereich mittlerweile Normalität geworden ist, wird, aus meiner Sicht, so im Privatkundengeschäft nicht funktionieren. Nun hat die erste Bank in Deutschland die Negativzinsen an ihre Kunden weitergegeben. Andere Banken versuchen dies zu vermeiden, indem sie die Gebührenschraube kräftig nach oben drehen, nur, um genau dies zu vermeiden. Es bleibt abzuwarten, was die Kunden mit ihrem Geld tun werden. Angesichts der hohen Preise für Aktien, Immobilien, Oldtimer, Kunst, etc., wird wohl die Anlage „Unter die Matratze“ kräftig genutzt werden.

Normal ist das nicht – hätten wir vor 10 Jahren über eine solche Situation gesprochen, Sie hätten mich wohl unter lautem Gelächter für verrückt erklärt!

Folgen der EZB-Geldpolitik

Raiffeisenbank nimmt Strafzinsen von Privatkunden

http://www.xing-news.com/reader/news/articles/374588?link_position=digest&newsletter_id=15233&xng_share_origin=email

Gefährliche Überhitzung droht

Experten warnen vor Immobilienblase

http://www.n-tv.de/wirtschaft/Experten-warnen-vor-Immobilienblase-article18384121.html

Hans A. Bernecker: 2.473 Milliardäre!

Die Milliardäre sind das aktuelle Reizwort dieser Tage und wohl auch der nächsten Wochen. Schließlich versucht einer von ihnen sogar, amerikanischer Präsident zu werden und sein Berater-Team, das kürzlich vorgestellt wurde, besteht gleichfalls aus Milliardären.

In Deutschland gehören Milliardäre grundsätzlich zu der Spezies, für die gerne das Wort Ausbeuter verwendet wird. In anderen Ländern ist es gerade umgekehrt, so in China und den USA. Dort werden Milliardäre als Vorbilder für alle angesehen, wie man einer wird und wie man dies als Ziel für das eigene Berufsleben verwendet.

Soweit Unterlagen vorliegen, sind die chinesischen Milliardäre das absolute Vorbild für jeden Chinesenn. Sie werden ähnlich gefeiert oder hofiert wie bei uns die Fußballer, für die es ja inzwischen ebenfalls Ablösesummen von über 100 Mio. Euro gibt. Wie ist dies zu werten?

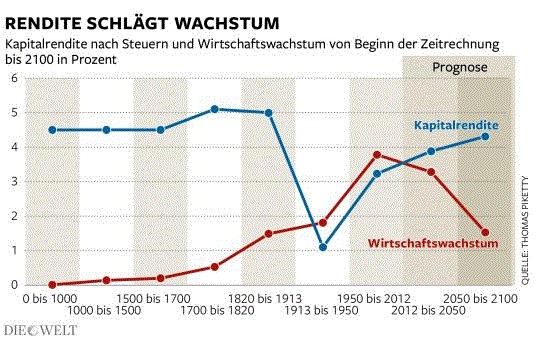

Ein französischer Ökonom namens Thomas Piketty legte vor zweieinhalb Jahren ein Buch vor, dass den anspruchsvollen Titel trug: „Das Kapital (im 21. Jahrhundert).“ Die erste Buchfassung mit gleichem Titel stammt von Karl Marx und erschien vor knapp 150 Jahren.

Piketty wurde umfangreich dafür gefeiert, dass er in sehr ausführlicher Form auf immerhin 814 Seiten (inkl. Index) ausführlich darlegt, warum die Kapitalansammlung und Kapitalbildung schneller ablaufen und zu einem größeren Ergebnis führen als die Kapital- und Ersparnisbildung auf der Seite derjenigen, die schlicht arbeiten oder in der Produktion tätig sind. Vereinfacht ausgedrückt: Mit Kapital verdient man mehr als mit Arbeit.

In insgesamt über 50 Grafiken und Tabellen wird für verschiedene Länder und Zeiträume dargelegt, warum dies so ist und wahrscheinlich auch so bleiben wird. Wohl wahr!

Natürlich ist die Akkumulation von Kapital-Investitionen höher als der Mehrwert, der aus einer Produktion entsteht. Wer Kapital investiert, kann damit rechnen, dass eine Art Zinseszinseffekt entsteht, der die Akkumulation des Kapitals beschleunigt. Selbst der einfache Sparer kann dies an seinem Sparbuch erkennen, wenn er seine Zinsen nicht verfrühstückt, sondern anlegt. Das Gleiche gilt für Aktien, wenn die Dividende reinvestiert wird.

Auf der Ebene der Produktion funktioniert das gleiche Prinzip, aber weniger gut erkennbar. Ein kleiner Handwerker oder mittlerer Unternehmer wird in der Regel dazu neigen, jeden frei verfügbaren Euro wieder zu investieren, um sein Geschäft weiter auszubauen. Auf diese Weise entsteht aus einem kleinen Handwerker ein mittlerer Betrieb und vielleicht später auch ein großes Unternehmen.

Und was machen die Arbeitnehmer? Sie werden weder angeleitet noch dazu animiert, sondern geradezu daran gehindert, diese Kapital-Akkumulation ebenfalls mitzumachen. Jeder gesparte Euro, der sinnvoll investiert wird, und der jeweilige Ertrag wiederum reinvestiert wird, führt zum gleichen Ergebnis. Mathematisch ziemlich exakt. Egal, ob man sehr klein anfängt oder mit einem größeren Betrag.

Der genannte Thomas Piketty liefert dazu die entsprechenden Grafiken, wie bereits erwähnt. In fast allen Zeitperioden führt die Kapital-Akkumulation zu einem besseren Ergebnis als die Kapitalbildung auf der Einkommensseite der Arbeitnehmer. Doch in keiner seiner Berechnungen bzw. den Vergleichen ergibt sich eine dramatische Schere, sondern nur eine zeitliche Verschiebung in der Dynamik.

Das kann jeder für die vergangenen 20 oder 50 Jahre zurückverfolgen: 1960 verdiente ein ungelernter Handwerker ca. 2 DM die Stunde. Heute verdient er um 18 bis 20 Euro oder 40 DM zurückgerechnet. Die Kosten für diesen Handwerker liegen natürlich höher inkl. Arbeitgeberanteil etc. Was konnte sich der gleiche Arbeiter 1960 erlauben, sei es Hausrat, Auto oder Urlaub? Und was kann er sich jetzt mit seinem Gehalt erlauben? Das nennt man einen Wohlstandsgewinn, der sich nicht auf Heller und Pfennig berechnen lässt, aber der das Leben in einem Land und in der Gesellschaft bestimmt.

Milliardäre verfügen über sehr viel Geld, was schwer zu greifen ist. Die Entwicklung dieser Vermögen in den vergangenen 56 Jahren, zurückgerechnet bis auf 1960, entstand in gleicher Form.

Warum muss es Milliardäre geben? Sie sind der beste Beleg dafür, dass in einer Region oder einem Land eine sehr große Breite an Wohlstandsgewinn entsteht, der sich auf möglichst viele Köpfe verteilt und dafür sind die Milliardäre nur die absolute Spitze dieses Wohlstandsberges. Gibt es sie nicht, steckt darin das sicherste Anzeichen, dass der breite Wohlstand an Dynamik verliert oder sich rückläufig entwickelt.

Alle kommunistischen Staaten der vergangenen 100 Jahre liefern den Beleg dafür. Alle sind arm und niemand hat die Chance, aus dieser Falle herauszukommen.

Investoren akzeptieren erneut Negativ Rendite bei 10 jähriger Bundesanleihe

http://www.fundresearch.de/Nachrichten/Rentenmarkt/2016-08-10-12-13-Investoren-akzeptieren-erneut-Negativ-Rendite-bei-10-jaehriger-Bundesanleihe.121178.html

Are Markets Efficient?

S&P500 2175 (-0,29%), HSI 22559 (+0,3%), SHCOMP 3017 (-0,06%), SX5E Future 3026 (+0,27%), EUR/USD 1,1167 (-0,08%), USD/JPY 101,42 (-0,13%), USGov10Y 1,5074% (-2,56%), Gold Spot 1343 (-0,25%), Brent 43,89 (-0,36%)

USA

· Hillary Clinton konnte ihren Vorsprung vor Donald Trump in den Umfragen ausweiten und liegt nun 7,7 Punkte vor ihrem Rivalen. Dies ergab eine Datenzusammenstellung nationaler Umfragen von RealClearPolitics. Eine Umfrage von Ipsos/Reuters ergab des Weiteren, dass 19% der Republikaner möchten, dass Donald Trump seine Wahlkampfkampagne niederlegt. FT – 10.8.16

· Zehnjährige US-Treasuries gingen bei der gestrigen Auktion mit einer Rendite von 1,503% an die Investoren. Es war die günstigste Auktion der letzten vier Jahre. BBG – 10.8.16

· Gegen Valeant (VRX) wurde ein Ermittlungsverfahren eingeleitet, da das Unternehmen unter Verdacht steht, Versicherungen betrogen zu haben. Valeant soll Verbindungen zu einer Versandapotheke, welche die Verkaufszahlen Valeants Medikamente antrieb, geheim gehalten haben. Nach Börsenschluss brach die Aktie um -12,52% ein. WSJ – 10.8.16

· SL Green (SLG) konnte einen Rechtsstreit, der den Bau eines Hochhauses in New York gefährdete, beilegen. BBG – 10.8.16

· Lam Research (LRCX) und KLA-Tencor (KLAC) werden womöglich nicht rechtzeitig alle Genehmigungen von den Kartellbehörden für eine Fusion bis zum 20. Oktober 2016 erhalten. WSJ – 10.8.16

· Ein US-Gericht entschied, dass Twitter (TWTR) nicht bezüglich der Nutzung des sozialen Netzwerkes von IS-Anhängern für die Planung von Terrorattacken verantwortlich gemacht werden kann. BBG – 11.8.16

· ComScore (SCOR) verpasste die Frist für das Einreichen des letzten Quartalsberichts. Das Unternehmen stellt derzeit interne Untersuchungen bezüglich der Buchhaltung an, strukturiert den Vorstand neu und ersetzte seinen CEO. WSJ – 10.8.16

· US Daily: Solid Income Outlook Still Intact GS – 11.8.16

· USA: Job Openings Increase in June GS – 10.8.16

· Heutige Makrodaten: Continuing Claims, Bloomberg Consumer Comfort

ASIEN/EM

· Die Börsen in Japan bleiben heute geschlossen.

· Japan: Berichten zufolge wurden bereits erste Details der für nächsten Monat erwarteten Studie zur Aktualisierung der Geldpolitik der Notenbank bekannt. So identifiziert die BoJ den signifikanten Rückgang der Ölpreise, die Auswirkungen der Steuererhöhungen von 2014 sowie die anhaltende Deflation als größte Herausforderungen in der Erreichung ihres Inflationsziels von 2%. RTRS – 10.8.16

· Südkorea: Die Notenbank ließ ihren Leitzins wie erwartet den zweiten Monat in Folge unverändert bei 1,25% und ging dabei in ihrem Kommentar auf das anhaltende, wenn auch schwache, Wirtschaftswachstum des Landes ein. GS – 11.8.16

· Die Ölproduktion in Saudi Arabien stieg im Juli auf eine neues Rekordniveau von 10,67Mio Barrel. Die Förderung des Landes steht unter enger Beobachtung der übrigen OPEC-Länder und wirft die Frage auf ob die Produktion wieder zurückgefahren wird, nachdem die gesteigerte Nachfrage in den Sommermonaten durch den Einsatz von Klimaanlagen wieder sinken sollte. FT – 10.8.16

· Brasilien: Die Gesamtinflation der Konsumentenpreise (IPCA) stieg im Juli um 0,52%mom und lag damit über den Erwartungen (vs. cons 0,45%mom). Während der Anstieg vor allem durch einen Preisanstieg in Nahrungsmitteln getrieben war, war die Kerninflation allerdings leicht rückläufig und fiel von +0,49%mom im Juni auf +0,47%mom. GS – 10.8.16

· Der türkische Präsident Recep Tayyip Erdogan warnte die Banken seines Landes angesichts der politischen Turbulenzen nachdrücklich vor einer Hochzinspolitik. Der Präsident fordert seit längerem niedrigere Zinsen. Er will so das Wirtschafswachstum durch einen höheren privaten Konsum ankurbeln. RTRS – 10.8.16 Währenddessen bekräftigte der türkische EU-Botschafter die Partnerschaft zur EU und der NATO und bekräftigte die Bereitschaft den Forderungen in Bezug auf Anti-Terrorismus-Gesetze und die Nichteinführung der Todesstrafe nachzukommen. RTRS – 10.8.16

· Der russische Präsident Vladimir Putin warf der ukrainischen Regierung einen kriminellen Einmarsch auf die Krim-Halbinsel sowie terroristische Handlungen in der Region vor. Daraufhin wurden die Friedensverhandlungen der beiden Parteien unterbrochen. RTRS – 10.8.16

· Die Notenbank in Neuseeland senkte wie erwartet ihren Leitzins um 25bp auf nun 2,00%. Die Notenbank signalisierte dabei ihre Bereitschaft zu weiteren Zinssenkungen um dem Aufwertungsdruck der heimischen Währung sowie deflationärem Preisdruck im Land entgegenzuwirken. GS – 11.8.16

· Dem Handelsministerium von Singapur zufolge wuchs das BIP des Landes in 2Q16 um +0,3%qoq und blieb damit hinter den Erwartungen zurück (vs. cons +0,8%qoq). Darüber hinaus verringerte das Ministerium seine Vorhersage für das Wirtschafswachstum für 2016 von 1%-3% auf nun 1%-2%. BBG – 11.8.16

· Die australische Regierung wies Kaufangebote für den staatlichen Elektrizitätsversorger Ausgrid aus Hong Kong und China zurück und bezog sich in seiner Begründung auf die Gefährdung der nationalen Sicherheit. BBG – 1.8.16

· Heutige Makrodaten: Russland GDP/Trade Balance, Türkei Current Account Balance, Israel Trade Balance, Südafrika Manufacturing Production, Mexiko Industrial Production/Monetary Policy Meeting, Chile Monetary Policy Meeting

EUROPA

· Adidas (ADS) wird vom kommenden Jahr an im Großraum Atlanta im US-Bundesstaat Georgia fertigen um die US-Kunden schneller zu beliefern. HB – 10.08.16

· Deutsche Börse (DB1): Mehr als 75% der Anteilseigner befürworten den Zusammenschluss mit der London Stock Exchange (LSE). HB – 10.08.16

· Zalando (ZAL): Eröffnung von einem €200Mio. Verteilzentrum in Polen. BBG – 11.08.16

· Thyssen-Krupp (TKA): Die Belegschaft der Stahlsparte und die IG Metall wollen gegen eine Allianz mit dem Konkurrenten Tata Steel vorgehen. HB – 11.08.16

· Thyssenkrupp (TKA): 3Q adj. EBIT €441Mio vs Consensus €419Mio vs Vorjahr €539Mio. Bestätigung der EBIT FY Prognose mit min. €1,4Mrd. BBG – 11.08.16

· Tui (TUI): 3Q Umsatz um 5,7% auf €4,6Mrd gefallen, Underlying EBITA um 1,1% auf €180Mio gestiegen. Bestätigung der FY EBITA Prognose mit min. 10% Wachstum. BBG – 11.08.16

· Deutsche Telekom (DTE): 2Q Umsatz €17,8Mrd vs Consensus €18Mrd, EBITDA €5,46Mrd vs Consensus €5,45Mrd. Bestätigung der FY Prognose. BBG – 11.08.16

· Zurich Insurance (ZURN): 2Q Net Income $739Mio vs Consensus $646Mio, 1H GI Combined Ratio 98,4% vs 2015Jahresende 103,6%. BBG – 11.08.16

· GN (GN): 2Q Umsatz DKK2,25Mrd vs Consensus DKK2,18Mrd, EBITA DKK345Mio vs Consensus DKK340Mio. BBG – 11.08.16

· K+S (SDF): 2Q Umsatz €732Mio vs Consensus €711Mio, EBIT 15Mio vs Consensus €11Mio. Geringere FY Ergebnisse erwartet. BBG – 11.08.16

· Symrise (SY1): 2Q Umsatz €730,7Mio vs Consensus €724,7Mio, EBITDA €164,8Mio vs Consensus €158,3Mio. Bestätigung des FY Outlooks. BBG – 11.08.16

· RWE (RWE): 1H adj. net income €598Mio vs Consensus €640Mio vs Vorjahr €543Mio, Ebitda €3,01Mrd vs Consensus €3,22Mrd. Prognose unverändert. BBG – 11.08.16

· Aareal Bank (ARL): 2Q konsolidierter operativer Gewinn um 52% y/y auf €120Mio gestiegen, Net interest income €177Mio vs Vorjahr €191Mio. Bestätigung des FY Outlooks. BBG – 11.08.16

· Tag Immobilien (TEG): 2Q FFO €23,3Mio, Hebt FY FFO Prognose auf €92-93Mio, Vorher: €84-85Mio. BBG – 11.08.16

· Stroeer (SAX): 2Q Umsatz €276,2Mio vs Vorjahr €201,6Mio, adj Profit €40,2Mio vs Vorjahr €29,3Mio. Bestätigung des FY Outlooks. BBG – 11.08.16

· KBC (KBC): 2Q Total Income €1,89Mrd vs Consensus €1,8Mrd. BBG – 11.08.16

· Scout24 (G24): 1H Umsatzanstieg um 14,2% to €215,9Mio, Operating Ebitda Anstieg um 14,6% auf €109,4Mio. Bestätigung des FY Outlooks, Margen am oberen Ende erwartet. BBG – 11.08.16

· Koenig & Bauer (SKB): 1H Umsatz €553,9Mio vs Vorjahr €426,9Mio, 1H Order Intake €618,8Mio vs Vorjahr €607,5Mio. Hebt FY Prognose an. BBG – 11.08.16

· Henkel (HEN3): 2Q Umsatz €4,65Mrd vs Consensus €4,69Mrd, adj. Ebit €819Mio vs Consensus €786,6Mio. Hebt Prognose für 2016 adj. Ebit Marge (min. 16,5%) an. BBG – 11.08.16

· United Internet (UTDI): 1H Umsatz €1,95Mrd vs Vorjahr €1,82Mrd, Ebitda €400Mio vs Vorjahr €345,7Mio. Bestätigung des FY Outlooks. BBG – 11.08.16

· Jungheinrich (JUN3): Erhöht Guidance, erwartet nun ein FY EBIT €228Mio – €238Mio.

· Europris (EPR): 2Q Umsatz NOK1,25Mrd, adj. Ebitda NOK191Mio vs Vorjahr NOK168Mio.

· European Economics Daily: Negative policy rates in the Euro area and their effect on Household and NFC deposit rates GS – 10.08.16

· Heutige Makrodaten: 08.45 CET Frankreich Harmonized CPI (GS +0.4%); 09.30 CET Schweden Consumer Prices; 10.00 CET Italien Harmonized CPI (GS -0.1%).

Wir wünschen Ihnen einen schöne Tag! Have a nice day!