Summa Summarum

Wallstreet-Gigant Goldman Sachs lockt Kleinsparer

http://www.xing-news.com/reader/news/articles/264902?newsletter_id=12801&xng_share_origin=email

Goldman Sachs is doing something that would have been unthinkable before 2008

http://www.marketwatch.com/story/goldman-sachs-is-doing-something-that-would-have-been-unthinkable-before-2008-2016-04-25?link=sfmw_tw

Hans A. Bernecker: Die Amerikaner suchen den Weg „after“.

Obama und sein FED-Team stehen auf dem Abstellgleis. Der Kapitalmarkt ist daher bis zur Wahl ebenso gelähmt wie es die großen Investoren sind. Also gibt es keine Entscheidungen von wegweisender Bedeutung. Wie reagieren darauf die Amerikaner?

Amerikas Bosse arbeiten nach der Erkenntnis und dem Druck, dass nur der Erfolg zählt, denn sonst gilt nur „hire and fire“. Dafür sorgen entweder der Markt oder die großen Investoren, die nichts anderes suchen als den Kapitalgewinn. Geld ist jedoch genügend vorhanden, sodass es auf Ideen und Perspektiven ankommt. Die Fracking-Geschichte der letzten sieben Jahre hat es gezeigt. Der Internet-Boom ebenfalls. Worin liegt der nächste Ansatz?

Die Präsidentschaftswahl ist vorerst eine Meinungsfrage. Wir haben alle Wahlen seit Kennedy persönlich begleitet. Es entstand in der Regel eine Wette darauf, was folgt und wie man seine Strategie darauf abstellt. Jeder an der Wall Street hat das Gleiche im Sinn. Dieses Mal z.B.: Amerika verlor in den letzten 20 Jahren angeblich rund 8 bis 9 Mio. Arbeitsplätze an die Chinesen/Asiaten. Wie kann man diese zurückholen? Denn:

Ausgerechnet die Deutschen machen es vor. Die Autobauer erweitern ihre Fertigungsstätten. Offenbar muss die US-Produktion rentabel sein. Die Summe dieser Investments liegt bei 8 bis 9 Mrd. Dollar mit einer Laufzeit von zwei bis drei Jahren. Also ist die amerikanische Fertigung keineswegs unrentabel. Es fehlen insgesamt rund 20 Mio. Arbeitsplätze, um den Stand von 1999/2000 zu erreichen. Konkreter:

Kennedy warb mit dem Flug zum Mond, Nixon mit dem Ende des Vietnamkrieges, Reagan mit der Steuersenkung (Flatrate) und die beiden letzten Präsidenten, Bush und Obama, fuhren in eine Falle. Bush mit den Folgen des 11. September und Obama mit seinen Sozialplänen. Wie die Amerikaner auf den „day after“ ab November reagieren, wissen wir nicht. Doch an den Finanzmärkten wird die Erwartung als Erstes gespielt und darin liegt die Spannung der nächsten drei bis fünf Monaten.

Nur eine Nebenerscheinung? Die 70 Chefs der 70 Zentralbanken der Welt überdenken nach einer Umfrage die Geldanlage ihrer Währungsreserven. In der Summe sind es 6 Bio. Dollar. Ergebnis: Zurücknahme von Schuldentiteln und Ausbau der Alternativen. Sogar in Immobilien mit dem Schwerpunkt Aktien. Die Schweizer Nationalbank ist eine Art Vorbild: Per Quartalsende liegt ihre Aktienquote bei inzwischen knapp 13 %. Die Bank of Japan erwarb Aktien im Umfang von 30 Mrd. Dollar und hält anschließend rund 2,5 % des Nikkei.

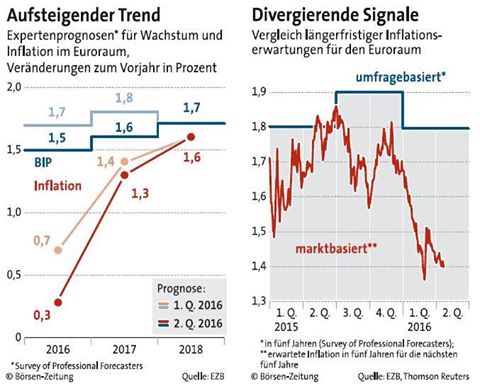

EZB-Chef Draghi behauptete vergangene Woche, die sei EZB neutral und unabhängig und habe nur das Interesse der Allgemeinheit in Europa im Auge. Das hat er von seinem Manuskript gut abgelesen. Wenige Etagen tiefer kommt ein Expertenteam zu einer anderen Prognose:

Danach steigt die Inflationsrate relativ zügig bis 2018 und noch zügiger, wenn die Öl- und Metallpreise noch deutlicher zulegen. Von Deflationsängsten zu reden ist daher Unsinn. Was Meinungen jedoch anrichten können, entnehmen Sie der zweiten Grafik. Die Inflationsängste, wie sie von der EZB gefördert werden, sind im tatsächlichen Marktverhalten keineswegs erkennbar. Wer also liegt falsch, der Markt oder die sogenannten EZB-Watcher?

Die Unabhängigkeit der EZB ist deshalb nicht infrage gestellt, was auch niemand behauptet, doch sie begünstigt die berühmten Problemländer, wie hinreichend erklärt. Die DZ-Bank kam auf einen Zinsvorteil für die Italiener von rund 500 Mrd. Euro seit der Finanzkrise. Dafür pumpte der Staat entsprechende Beträge zum Billigtarif in die italienischen Banken, die damit ihre Bond-Positionen in der gleichen Zeit mehr als verdoppelten. Italienisch eben!

Gleichzeitig billigte sie stillschweigend die Ausweitung der sogenannten Target-Salden bis auf 600 Mrd. Euro bei der Bundesbank, was wie eine Art Kontokorrentkredit der Deutschen gegenüber den Partnerländern eine zusätzliche Finanzierung darstellt. Fortsetzung folgt!

Deutsche Bank says Europe will run out of options in 2017

http://www.businessinsider.de/deutsche-bank-europe-monetary-policy-risksand-analysis-2016-4?nr_email_referer=1&utm_content=BISelect&utm_medium=email&utm_source=Sailthru&utm_campaign=BI%20Select%20Mondays%202016-04-25&utm_term=Business%20Insider%20Select?r=US&IR=T

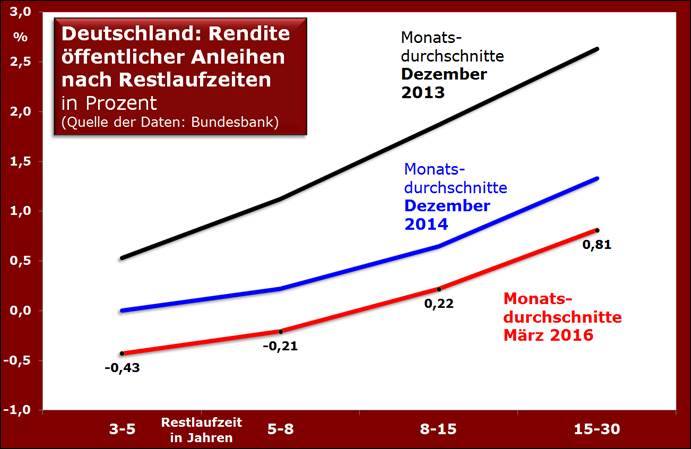

It’s Dangerous Out There in the Bond Market

http://www.bloomberg.com/news/articles/2016-04-24/most-dangerous-bond-market-in-history-divides-blackrock-allianz

S&P500 2088 (-0,18%), NKY 17352 (-0,5%), HSI 21157 (-0,69%), SHCOMP 2945 (-0,07%), SX5E Future 3050 (-0,62%), EUR/USD 1,1265 (-0,03%), USD/JPY 110,99 (+0,19%), USGov10Y 1,8968% (-0,84%), Gold Spot 1237 (-0,07%), Brent 44,73 (+0,56%)

USA

Die amerikanische Aufsichtsbehörde wird die $55 Mrd Übernahme von Time Warner Cable Inc. (TWX) durch die Charter Communications Inc. (CHTR) bewilligen. Time Warner wird jedoch aufgrund der Übernahme strengere Auflagen als seine Konkurrenten erfüllen müssen. WSJ – 25.4.16

US Daily: Updated Thoughts on the Election GS – 25.4.16

USA: New Home Sales Close to Expectations GS – 25.4.16

Heutige Makrodaten: Dallas Fed Manufacturing Index (-13,9), New Home Sales (511.000)

ASIEN/EM

Der wirtschaftliche Berater von Japans Premierminister Shinzo Abe hat gesagt, dass jetzt die Zeit für die BOJ gekommen ist zu agieren, wenn sie proaktiv agieren will. BBG – 25.4.16

Saudi Arabien hat seine “Vision 2030” vorgestellt. Das Programm enthält neben Reformen für Wirtschaft und Sozialsystem auch den Plan das staatliche Ölunternehmen Aramco an die Börse zu bringen. Als Bewertung hierfür stehen >USD2Bio im Raum. FT – 25.4.16

Der japanische Pensionsfonds, der größte seiner Art mit USD1,3Bio AuM, wird beginnen sein Währungsexposure zu hedgen. Man werde aufgrund der Größe der Investments zunächst Euro- und US-Dollar-Assets absichern. BBG – 26.4.16

Die Gewinne bei chinesischen Staatsunternehmen sind im 1Q16 um 13,8%yoy auf CNY432,3Mrd (USD66,6Mrd) gefallen. Allerdings hat sich die Geschwindigkeit des Gewinnrückgangs zuletzt etwas verringert. RTRS – 25.4.16

Chinesische Behörden versuchen resolut gegen Spekulationen auf dem Rohstoffmarkt vorzugehen, nachdem hohe Handelsvolumina und stark steigende Preise Ängste vor einer weiteren Blase geschürt haben. FT – 25.4.16

Die Türkei stärkt den Rechtsschutz für nicht-syrische Flüchtlinge um den mit der EU erreichten Deal weiter zu implementieren. FT – 25.4.16

Hyundai Motors (005380 KS) 1Q16 Gewinn lag bei WON1,34Bio (cons.: WON1,42). BBG

Toshiba berichtet einen vorläufigen 1Q16 Verlust von JPY690Mrd, nachdem das Unternehmen zuvor JPY430 Mrd Verlust prognostiziert hatte. BBG

EUROPA

VW (VOW3): Laut Medienbericht gibt es keine Belege für eine Verwicklung des Ex-VW-Vorstandes unter Martin Winterkorn in den Abgasskandal. Dafür sollen fast alle Führungskräfte unterhalb der Vorstandsebene beteiligt gewesen sein. HB – 25.04.16

Lufthansa (LHA): Wegen des Verdi-Warnstreiks an sechs deutschen Flughäfen hat die Lufthansa massive Flugausfälle für Mittwoch angekündigt. FNZ – 25.04.16

HHLA (HHFA): Der Aufsichtsrat habe am Montag die Managerin Angela Titzrath (49) zur neuen Vorstandsvorsitzenden berufen, teilte die HHLA mit. FNZ – 25.04.16

Steinhoff (SNH) plant laut BBG das Angebot für Darty weiter zu erhöhen. BBG – 26.04.16

Anstatt ThyssenKrupp (TKA) erhält der französische Konzern DCNS von der australischen Regierung den Zuschlag für den Bau von 12 U-Booten. Das Volumen des Auftrags beträgt $39Mrd. BBG – 26.04.16

Bayer (BAYN): Q1 Sales €11,9Mrd vs. Consensus €12,1Mrd. Ebitda €3,4Mrd. vs. erwartet €3,1Mrd. EPS €2,37 vs. Consensus €2,17.

Orange (ORA): Q1 Umsatz €10Mrd vs. Consensus €10Mrd. Ebitda €2,57Mrd vs. erwartet €2,56Mrd. Laut CFO ist Orange in keinen Gesprächen mit KPN.

Salzgitter (SZG): Q1 External Sales €1,9Mrd vs. VJ €2,3Mrd. Vorsteuerergebnis €3,1Mio vs VJ €51,8Mio.

DSM (DSM): Q1 Umsatz €1,91Mrd vs. Consensus €1,93Mrd. Ebitda €296Mio vs. erwartet €271Mio

Randstad (RAND): Q1 Umsatz €4,7Mrd. vs. Consensus €4,71Mrd. Ebita €168,9Mio vs. VJ +10%.

Aurubis (NDA): Q2 Vorläufiges Operating EBT €77Mio vs. Consensus +22%. Das Unternehmen bestätigt seine Guidance.

Swedbank (SWEDA): Q1 NII SEK5,62Mrd vs. Consensus SEK5,71Mrd. Net Income SEK4,31Mrd vs. erwartet SEK4,03Mrd.

Safran (SAF): Q1 Umsatz €4,24Mrd vs. Consensus €4,12Mrd. Das Unternehmen bestätigt seine Guidance.

Software AG (SOW): Q1 Ebit €45,3Mio vs. VJ €29,3Mio. Net Income €29,5Mio vs. Consensus €18,7Mio.

DMG Mori Seiki (GIL): Order Intake: €591,6Mio vs. VJ €587,2Mio. Q1 Umsatz €541,4Mio vs. erwartet €538,4Mio. Ebit €28Mio vs. VJ €30Mio.

Kemira (KRA1V): Q1 Umsatz €583Mio vs. Consensus €598Mio. Ebitda €72,8Mio vs. erwartet €70,4Mio.

Air Liquide (AI): Q1 Umsatz €3,87Mrd vs. Consensus €3,97Mrd.

M6 – Metropol (MMT): Q1 Umsatz €311,8Mio vs. VJ €307,4Mio.

Aixtron (AIXA): Q1 Umsatz €21,4Mio vs. Consensus €33Mio. Ebit -€14,7Mio vs. erwartet -€11,7Mio

AMS (AMS): Q1 Umsatz €137,2Mio vs. VJ €153,3Mio. Q1 Net Income €13,6Mio vs. VJ €42,2Mio. Das Unternehmen erwartet einen Q2 Umsatz zwischen €127Mio und 134Mio.

European Economics Daily: Euro area government deficits and debt fell in 2015 Link

Heutige Makrodaten: FR Arbeitslosenzahlen (18:00)

Wir wünschen Ihnen einen schönen Tag! Have a nice day!