Summa Summarum

Abgeltungsteuer: Regierung will Bestandsprivileg kippen

http://www.fondsprofessionell.de/news/steuer-recht/nid/regierung-beschliesst-novelle-des-investmentsteuergesetzes/gid/1025403/ref/1/

Konstruktionsfehler

Die Wunderwaffe gegen Bandenpleiten versagt

http://www.xing-news.com/reader/news/articles/210085?newsletter_id=11494&xng_share_origin=email

Der neue Bizeps der Banken

http://www.xing-news.com/reader/news/articles/210088?newsletter_id=11494&xng_share_origin=email

FONDSTOCHTER DER SPARKASSEN

Der große Deka-Bluff

http://www.xing-news.com/reader/news/articles/210087?newsletter_id=11494&xng_share_origin=email

Die Pleite von German Pellets stellt sich als bizarrer Krimi heraus. Offenbar halfen beim Brennstoffhersteller nach dem Motto „Viele Hände, schnelles Ende“ etliche Personen, das verbliebene Geld rasch zu verbrennen. Nach Recherchen des Handelsblatts schuldete Firmenchef Peter Leibold dem Cashburner zuletzt rund 4,5 Millionen Euro. Das hinderte ihn offenbar nicht, allein in der vorigen Woche 25.000 Euro mit seinem Privatflugzeug zu verfliegen.

Watch Five Years of Oil Drilling Collapse in Seconds

http://www.bloomberg.com/graphics/2016-oil-rigs/

Hans A. Bernecker

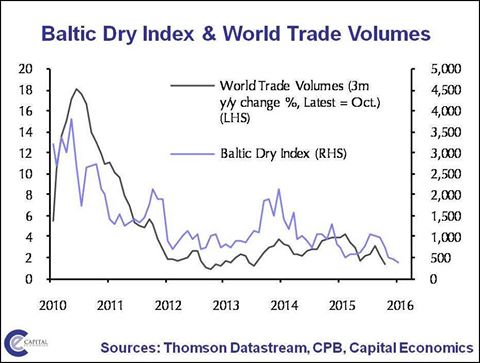

Welthandel weiter verschnupft.

Der Baltic Dry-Index, der die Charter-Raten für Schüttgutfrachter misst, ist zum ersten Mal unter 500 Punkte gefallen. 2013 notierte dieses Barometer für die Handelsaktivität noch bei 2.330 Punkten. Auch an Land nimmt das transportierte Volumen immer mehr ab und korrespondiert somit mit den schwachen Daten bei den Einkaufsmanager-Indizes für das Verarbeitende Gewerbe. Auch die zuletzt sowohl in den USA als auch in China und Europa stark rückläufigen Ex- und Importzahlen sprechen für eine Abkühlung der Handelsaktivität. Eine Entwicklung, die genau beobachtet werden sollte. Leider finden sich keine ETFs auf einen fallenden Baltic Dry- oder Dow Jones Transport-Index.

S&P500 1948 (-0,19%), NKY 16027 (-1%), HSI 19073 (-1,5%), SHCOMP 2647 (-4,34%), SX5E Future 2930 (+1,98%), EUR/USD 1,0943 (+0,08%), USD/JPY 112,91 (+0,97%), USGov10Y 1,7347% (-1,57%), Gold Spot 1227 (+0,35%), Brent 35,27 (+0,48%)

USA

· Hillary Clinton gewann bei den Vorwahlen der Demokraten in South Carolina mit deutlichem Abstand vor Bernie Sanders. BBC – 28.2.16

· Die Gewinne von Berkshire Hathaway (BRK-A) stiegen im vierten Quartal um +32%. CEO Warren Buffett veröffentlichte zudem seinen jährlichen Brief an die Aktionäre. BBG – 27.2.16 BBG – 27.2.16

· Walt Disney Company (DIS) führt nachfragebasierte Preise in seinen Themenparks ein. Während der Ferienzeit, an bestimmten Wochenenden und an Feiertagen werden die Tickets in Zukunft teurer sein. NYT – 28.2.16

· Starbucks (SBUX) gab bekannt nach Italien expandieren zu wollen. Die erste Filiale wird 2017 in Mailand eröffnet werden. CNN – 28.2.16

· USA: Core PCE Prices Exceed Expectations; Personal Income and Spending Firm; Michigan Sentiment Revised Up GS – 26.2.16

· USA: Q4 GDP Revised Up on Inventories and Trade; Goods Trade Balance Widens GS – 26.2.16

· US Daily: The Fed and the Presidential Election (Philips) GS – 26.2.16

· Heutige Makrodaten: Pending Home Sales, GS Analyst Index, Chicago Purchasing Managers Index

ASIEN/EM

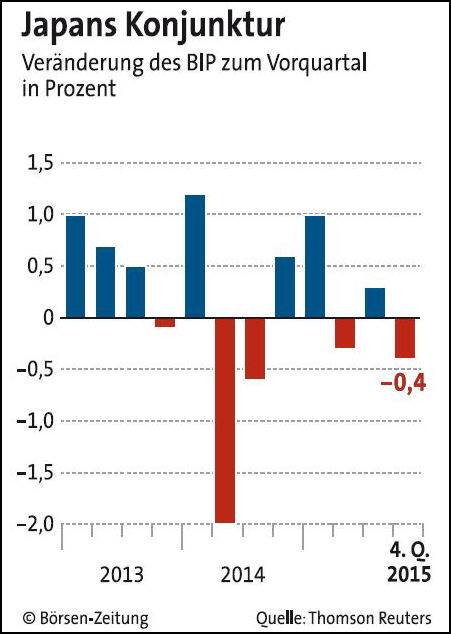

· Die japanischen Einzelhandelsverkäufe lagen im Januar bei -0,1%yoy (vs cons. +0,1%). GS – 29.02.16 Die Industrieproduktion stieg im gleichen Zeitraum um +3,7%yoy (vs cons. +3,2%). GS – 29.02.16

· Um den Kapitalabfluss zu minimieren, legt die chinesische Regierung einige Investmentvehikel zur Investition im Ausland still. FT – 29.2.16

· Die mexikanische Arbeitslosenrate lag im Januar bei 4,24% (vs cons. 4,47%). GS – 26.02.16 Die Handelsbilanz lag im Januar bei -$3,44Mrd (vs cons. -$3,37Mrd). GS – 26.02.16

· Taiwan: Die Industrieproduktion fiel im Januar um -5,7%yoy (vs cons. -6,1%; Dez.: -5,8%). GS – 26.02.16

· Die australischen Unternehmensgewinne sanken in 4Q2015 um -2,8%qoq (vs cons. -1,8%). GS – 29.02.16 Die Kredite im Privatsektor stiegen im Januar um +0,5%mom. GS – 29.02.16

· Saudi Arabien ersucht US-Unternehmen zur Investition, da der niedrige Ölpreis negative Folgen auf die Wirtschaft hat. FT – 29.2.16

· Russland hält sich nun seit Samstag ebenfalls offiziell an die Waffenruhe in Syrien. BBG – 29.2.16

· Die Nissan Motor Co. (7201:Tokyo) hat angekündigt 300 Millionen Aktien im Wert von rund $3,5Mrd zurückzukaufen. Der Kurs legte daraufhin stark zu. GS – 29.02.16

EUROPA

· Die G20 wollen die wirtschaftliche Schwäche vieler Staaten mit Reformen bekämpfen. Einseitige Währungsabwertungen, um Vorteile auf dem Weltmarkt zu erlangen, sollen dagegen vermieden werden, wie die G20-Staaten am Samstag zum Abschluss ihrer Konferenz in Shanghai versicherten. RTRS – 28.02.16

· Bundesbank: Die Befürchtungen an den Finanzmärkten um den Zustand der Weltwirtschaft sind nach Einschätzung von Bundesbank-Präsident Jens Weidmann übertrieben. FNZ – 27.02.16

· Schweiz: Einer Hochrechnung des Fernsehens zufolge lehnten am Sonntag gut 56 Prozent der Wähler schärfere Bestimmungen zur Ausweisung von straffälligen Ausländern ab, die der Einführung eines Zwei-Klassen-Rechtsstaats gleichgekommen wären. FAZ – 29.02.16

· Großbritannien: Einen Ausstieg aus der Europäischen Union (EU) befürworten inzwischen 52 Prozent der Briten, wie aus einer am Freitag veröffentlichten Befragung des Instituts ORB für die Zeitung „The Independent“ hervorging. RTRS – 26.02.16

· Syngenta (SYNN): Um die Syngenta Übernahme zu stemmen, besorgt sich ChemChina Kredite im Wert von $35Mrd. BBG – 29.02.16

· AngloAmerican (AAL) hat für den Verkauf seiner brasilianischen Nickelwerke zwei Banken beauftragt. Der Erlös wird auf ungefähr $1Mrd. geschätzt. BBG – 29.02.16

· VW (VOW3): Im Abgas-Skandal bei Volkswagen erhärtet sich einem Zeitungsbericht zufolge der Verdacht, dass der Konzern gegen das Wertpapierhandelsgesetz verstoßen hat. FNZ – 28.02.16 . Bis zu 75 Millionen Euro Schadenersatz soll Volkswagen seinen vom Dieselskandal betroffenen deutschen Kunden zahlen, wenn es nach dem Willen von US-Anwalt Michael Hausfeld geht. HB – 28.02.16

· Daimler (DAI): Die US-Umweltbehörde EPA fordert von Daimler Informationen zu auffälligen Abgaswerten. RTRS – 29.02.16

· Air France – KLM (AF) will einem Insider zufolge weniger Stellen streichen als zunächst geplant. Bis 2017 sollten rund 1600 Mitarbeiter auf freiwilliger Basis gehen, sagte eine der Fluggesellschaft nahestehende Person am Freitag. Im Dezember hatte der Lufthansa-Rivale noch mehr als 2700 Jobs ins Visier genommen. RTRS – 26.02.16

· Manz (M5Z): Der chinesische Maschinenbauer Shanghai Electric steigt bei Manz mit 29,9% ein. FNZ – 28.02.16

· Panalpina (PWTN): 2015 Umsatz CHF5,856Mrd vs. Consensus CHF 6,050Mrd. EBIT CHF117,2 Mio vs. erwartet CHF121Mio. Dividende CHF3,5 vs. erwartet CHF2,75.

· PostNL (PNL): 2015 Umsatz €3,46Mrd vs. Consensus €3,47Mrd. Für 2015 wird keine Dividende ausgezahlt. Des Weiteren bestätigt das Unternehmen seinen Ausblick für 2016.

· Merlin (MRL): EBITDA €186,7Mio vs. VJ €50,4Mio. Net Profit €49,1Mio vs. €49,7Mio.

· European Economics Daily: The Week Ahead — A leap (day) into ‘negative inflation’ in the Euro area Link

· Heutige Makrodaten: EU CPI (11:00)

Wir wünschen Ihnen einen schönen Tag und einen guten Start in die Woche! Have a nice day and week!