Summa Summarum

Wenn Sie es noch nicht gelesen haben, dann lege ich Ihnen dieses Buch ans Herz.

http://www.diewahrheituebergeld.de

Ps. Ich habe noch zwei handsignierte Ausgaben von Raimund Brichta vorrätig. Die ersten beiden Interessenten bekommen dies gerne von mir kostenlos zugeschickt!

Mail bitte an: bernd.veith@investment-know-how.de oder anrufen unter: 0049 (0) 6031 – 77 99 600

Übrigens, googeln Sie einmal IXIT…..bisher gibt es dafür noch keine Suchergebnisse. Wollen wir wetten, daß sich dies bald ändern wird?!

Mayers Weltwirtschaft

Die Planwirtschaftler der EZB

http://www.faz.net/aktuell/wirtschaft/mayers-weltwirtschaft/mayers-weltwirtschaft-die-planwirtschaftler-der-ezb-14375135.html?xing_share=news

Die ultralockere Geldpolitik der Europäischen Zentralbank hat eine Nebenwirkung, die keineswegs nebensächlich ist. Die Banken gehen im globalen Wettlauf um das nächste Kreditgeschäft immer höhere Risiken ein, heißt es in unserer heutigen Titelgeschichte. So verzichten die Geldhäuser neuerdings auf Schutzklauseln gegen den drohenden Ausfall von Unternehmenskrediten. Das Recht, einen Kredit sofort zu kündigen, wenn ein Unternehmen bestimmte Finanzkennzahlen nicht mehr erreicht, wurde de facto suspendiert.

DNCA Wochenbericht aus Paris

Die Märkte

Auch zu Beginn des Monats August bestätigen sich die anhaltenden Sorgen und enormen Vorbehalte der Finanzmärkte bezüglich des noch immer auf wackeligen Beinen stehenden Bankensektors. Nach den europäischen Banken-Stresstests, die zunächst noch als harmlose Routine abgetan worden waren, sind die Geldhäuser an den Börsen erneut unter Beschuss geraten. Das gute Abschneiden insbesondere einiger französischer Institute (Société Générale und Crédit Agricole) hat jedoch erneut die Hoffnung auf eine künftige Ratinganhebung für diese Branche geweckt, die mittlerweile als ein hochregulierter öffentlicher Dienst mit strengen Auflagen bezüglich seiner Kapitalrenditen wahrgenommen wird.

Tatsächlich weisen die Banken eine auffallende Ähnlichkeit mit den Versorgungsunternehmen (den Energie- und Umweltwerten) auf, was zum Teil den freien Fall ihrer Börsennotierungen erklärt – zumal die Banken im Gegensatz zu den (echten) Versorgern keinesfalls vom Zinstief profitieren, das vielmehr ihre Zinsmargen drückt. Ohne den Beitrag des Finanzsektors, der in den europäischen Börsenindizes eine große Gewichtung hat, ist ein nachhaltiger Auftrieb an den Aktienmärkten insbesondere im Euroraum jedoch nur schlecht vorstellbar.

Die meisten Anleger wird vorerst auch das Argument der günstigen Bewertungen nicht überzeugen, obwohl dieser Gesichtspunkt immer stärker an Gewicht gewinnt. Darüber hinaus verschärft die mehr oder weniger spürbare Bedrohung durch die Fintechs neuerdings die Wettbewerbssituation, die viel von der Übersichtlichkeit und dem Glanz vergangener Zeiten eingebüßt hat, aus denen die Banken noch die mit ihrer Oligopolstellung verbundene Beschaulichkeit und Allmacht gewohnt sind.

Nicht zuletzt sind die Banken aus Sicht der Sparer längst eng mit dem System- und dem Länderrisiko verknüpft. Ein sprechendes Beispiel ist hier Italien. Unser südlicher Nachbar jenseits der Alpen ist jetzt am Zug, um die Rettung einer Reihe regionaler Finanzinstitute auf die Beine zu stellen, wobei nunmehr auch die politische Glaubwürdigkeit des italienischen Staats auf dem Spiel steht.

Und auch die Zentralbanken stellen heute Schaltstellen der Marktmechanismen dar, da sie nun über die Eindämmung wirtschaftlicher Risiken wachen. Dies zeigte sich erst jüngst erneut bei der angekündigten Leitzinssenkung durch die britische Zentralbank und die Ausweitung ihres Anleihenkaufprogramms zur quantitativen Lockerung, um dem durch das Brexit-Votum verursachten Rezessionsrisiko Einhalt zu gebieten.

Igor de Maack, am 5. August 2016.

Hans A. Bernecker: Faszinierend!

Die größte Industrienation der Welt macht zurzeit vor, wie Wirtschaft so funktioniert, dass es auch jeder Laie nachvollziehen kann.

Bekanntlich haben die Amerikaner 2009 die große Gelddusche aufgedreht. So gut wie alle amerikanischen Ökonomen, insbesondere Nobelpreisträger, votierten dafür. Einer sogar wöchentlich in der New York Times mit umfangreichen Kommentaren. Darauf ist bereit gelegentlich eingegangen worden.

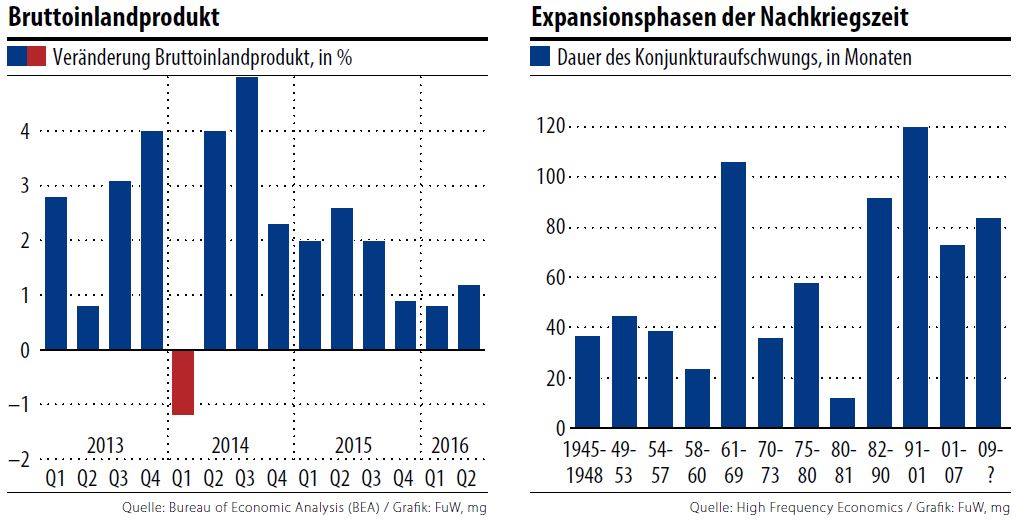

Diese berühmten 5 Bio. Dollar sollten die Wirtschaft ankurbeln. Das hat einigermaßen solange geklappt, wie der Geldhahn offen blieb. Das kann jeder nachvollziehen. Just ab dem Moment, als er zugedreht wurde, war die Party vorbei. Das Ganze lässt sich in einem Bild gut erkennen.

Nun wartet die Welt darauf, dass der FED etwas einfällt, was ihr gar nicht einfallen kann. Es sei denn, sie dreht den Geldhahn erneut auf. Das lässt sich ab November diskutieren.

Für die Europäer gilt neuerdings ein ähnlicher Sachverhalt, den wir schon beschrieben hatten. Mehr Geld über Defizite bringt irgendein Wachstum hervor, was substanziell nicht funktioniert. 90 % dieser Gelder gehen via Gehälter, Renten und sonstige Leistungen in die Privatschatullen, die es schlicht und einfach „verfuttern“.

Nur einige Länder machen es richtig. Das erscheint fast wie ein Wunder. Nämlich Deutschland und die Schweiz. Bedingt auch Österreich und teilweise die Niederlande, wenn in diesem Vergleich auch eingeschränkt. Wie funktioniert das?

Die Deutschen und die Schweizer haben nur das gemacht, was sie in der Regel immer gemacht haben, abgesehen von den beiden Perioden, in denen das Gelddrucken ebenfalls wichtiger war als die Kontrolle. Deutschland fördert die Produktion im eigenen Land bzw. die Deutschen legen offenbar Wert darauf, im Land zu produzieren und diese Güter zu exportieren. Nur „minderwertige“ Produkte wie z.B. Textilien werden meist ausgelagert.

In der einen oder anderen Branche auch Metallfertigungen, doch jeweils nur als Teillösung, insbesondere für die Zulieferung, für die Finalproduktion im Inland. Gesteuert hat dies politisch niemand. Deshalb ist auch keiner Partei dafür ein Lob auszusprechen. Erkennbar ist es daran: Es gibt jede Menge Umfragen über Inland und Ausland, Export und Import etc. Die Schweizer arbeiten fast genauso.

Damit gelang es beiden Ländern, den Anteil ihrer Industrieproduktion an der Wirtschaftsleistung des Landes auf dem höchsten Niveau zu halten, das im internationalen Vergleich zurzeit gilt. In diesem Fall ist weder ein riesiges Defizit im Haushalt notwendig noch Konjunkturprogramme etc., sondern:

Solange diese Produktion im Land bleibt, finanziert sich der Sozialstaat fast von selbst. Erkennbar ist dies an den Steuereinnahmen, sowohl Umsatz- als auch Lohnsteuer etc., wie an den vergleichbar hohen Sozialhaushalten von Krankenversicherung bis Altersversorgung usw.

Das größte Land der Welt machte bis vor etwa 15 Jahren mehr oder weniger das Gleiche. Dann entdeckten die Amerikaner, dass die Produktion draußen billiger war und sie damit jede Menge in der Welt verkaufen konnten, aber im Inland vor dem unausweichlichen Rückgang standen. Das ist leider fast unumkehrbar. Jedenfalls gelang es nur ganz selten, einen solchen Trend umzudrehen. Man stelle sich vor:

Eine Präsidentin Clinton möchte den Mindestlohn auf 15 Dollar anheben, was verbindlich wäre und will damit Arbeitsplätze schaffen. Das ist gleichbedeutend mit dem Versuch, Wasser den Berg hinauf fließen zu lassen. Einen solchen Zusammenhang öffentlich zu erklären, zeugt von erschreckender Ignoranz der Fakten. Gesetzt den Fall, Clinton wird Präsidentin und setzt das Programm um, dann ergäbe das den gleichen Sachverhalt wie in Deutschland einst unter der sozial-liberalen Regierung über 12 Jahre:

Die Wirtschaft legte zu, im Schnitt um 2,5 bis 3 %, was in dieser Zeit angemessen war. Der Sozialhaushalt wurde in dieser Zeit knapp verdreifacht und die Neuverschuldung pro Jahr in der ganzen Zeit gerechnet verachtfacht. Mitte 1982 war Deutschland pleite und die Arbeitslosenzahl stand erstmals in der Nachkriegsgeschichte auf der gerundeten Größe von 5 Mio. Menschen. Der Vorschlag der Gewerkschaften lautete damals:

Uns geht die Arbeit aus, also wollen wir die 35-Stunden-Woche durchsetzen, damit alle Arbeit finden. Es kam nicht dazu, weil der folgende Bundeskanzler nichts tat. Das wiederum reichte, um diejenigen zu Investitionen anzuregen, die 80 % des deutschen Arbeitsmarktes repräsentieren: Den Mittelstand. Dazu gehört der kleine Handwerker wie der größere Produzent, häufig als Familienbetrieb oder Partnerschaft geführt. Solange dies bleibt, hat Deutschland die einmalige Chance, ein Sonderfall zu bleiben.

So einfach funktioniert Wirtschaft.

Gefahr einer Korrektur

Commerzbank warnt vor Blase am Immobilienmarkt

http://www.faz.net/aktuell/finanzen/meine-finanzen/mieten-und-wohnen/commerzbank-warnt-vor-blase-am-immobilienmarkt-14373864.html

S&P500 2181 (-0,09%), NKY 16758 (+0,64%), HSI 22475 (-0,09%), SHCOMP 3023 (+0,62%), SX5E Future 2976 (-0,15%), EUR/USD 1,1078 (-0,09%), USD/JPY 102,43 (+0,02%), USGov10Y 1,5781% (-0,87%), Gold Spot 1333 (-0,17%), Brent 44,98 (-0,9%)

USA

· Donald Trump verspricht die größte Steuerreform seit Ronald Reagan, sollte er die Wahl zum Präsidenten gewinnen. Die Reform beinhalte generelle Steuersenkungen und große Entlastungen von Unternehmen, um diese davon abzuhalten, ihre Hauptsitze in das Ausland zu verlegen. FT – 8.8.16 Des Weiteren möchte er sich im Falle eines Triumpfs für die Aufhebung von Energie- und Umweltregularien sowie für den Erhalt der Kohlenindustrie einsetzen. WSJ – 8.8.16

· Apple (APPL) plant bereits im nächsten Monat seine neuen iPhone-Modelle vorzustellen. Das iPhone 7 soll ohne Home Button und den bisherigen Klinkenanschluss auskommen. BBG – 8.8.16

· Der US Court of Appeals sprach Chevron (CVX) von einer $9,5Mrd schweren Klage in Verbindung mit dem Ölverschmutzungsfall in Ecuador frei. BBG – 8.8.16

· Allergan (AGN) verzeichnete in dem letzten Quartal einen Verlust von $501,7Mio, der zum Großteil der Aufgabe von Geschäftsfeldern zuzuschreiben sei. Die Umsätze beliefen sich auf $3,68Mrd (vs. cons $4,08Mrd). Allergans CEO äußerte, dass das Unternehmen keine großen Akquisitionen anstrebe, nachdem letzte Woche Gerüchte kursierten, das Unternehmen sei an dem Kauf von Biogen (BIIB) interessiert. Die Aktie sank nachbörslich um 0,40%. WSJ – 8.8.16

· Wal-Mart (WMT) gab gestern offiziell die Übernahme von Jet.com für $3,3Mrd bekannt. CNN – 8.8.16

· Vail Resorts (MTN) möchte den kanadischen Skiresort-Betreiber Whistler Blackcomb (WB) für rund $1,06Mrd kaufen. WSJ – 8.8.16

· US Daily: LIBOR Increase Not Like a Rate Hike GS – 9.8.16

· US Views: The Role of Risk Management GS – 8.8.16

· Heutige Makrodaten: NFIB Small Business Optimism, Wholesale Inventories MoM

ASIEN/EM

· Die Gesamtinflation der Konsumentenpreise in China stieg im Juli um 1,8%yoy (vs. cons +1,8%yoy) und stellt damit die niedrigste Preiserhöhung seit Januar dar. Ein Rückgang in Nahrungsmittelpreisen wurde dabei durch Preisanstiege in anderen Kategorien überkompensiert, vor allem Tourismus und Kleidung. GS – 9.8.16

· In Japan deutet sich nach einer Fernsehansprache des 82-jährigen Monarchen erstmals in den jüngeren Geschichte des Landes eine Abdankung des Kaisers an. Der Kaiser ist laut Verfassung ein Symbol der Einheit des Staates und des Volkes. Eine Abdankung könnte eine Debatte über die Nachfolge entfachen. RTRS – 8.8.16

· Die indische Notenbank RBI hat heute in ihrem Treffen zur geldpolitischen Entscheidung die Zinsen konstant gehalten. Nach dem stärksten Anstieg der Konsumentenpreisen von +5,8% (Juni), und damit seit knapp zwei Jahren, war keine zinspolitische Entscheidung erwartet worden. BBG – 9.8.16

· Das Geschäftsvertrauen in Australien fiel im Juli um -1 Punkt auf +4 Punkte. Ebenfalls schwächer fiel auch das Geschäftsklima aus, welches sich um -3 Punkte auf +8 Punkte verschlechterte. GS – 9.8.16

· Türkei: Nach Aussagen des türkischen Präsidenten Erdogan könnte das EU-Flüchtlingsabkommen mit der Türkei platzen, sollte sich die EU nicht an ihren Teil der Abmachung zur Aufhebung des Visazwangs für türkische Staatsbürger halten. RTRS – 8.8.16

· Taiwan: Die Exporte des Landes fielen im Juli mit +1,2%yoy höher aus als erwartet (vs. cons -2,1%yoy). Dies stellte das erste positive Wachstum der Exporte seit Januar 2015 dar. GS – 8.8.16

· Chile: Die Gesamtinflation der Konsumentenpreise stieg im Juli um +0,2%mom und damit marginal stärker als erwartet (vs. cons +0,1%mom). Nahrungsmittel und Getränke hatten dabei den stärksten Einfluss auf die Preisinflation. GS – 8.8.16

· Berichten zufolge will der koreanische Technologiekonzern Samsung (005930) seine Biotech-Sparte an die Börse bringen. Das Listing sei dabei bereits für den kommenden Donnerstag geplant. ARD – 8.8.16

· Der Gewinn des australische Finanzkonzerns ANZ Ltd (ANZ) fiel in den letzten 9 Monaten leicht schwächer aus als noch im Vorjahr. Investoren begrüßten allerdings die Sparpläne und stabilen Margen des Konzerns . RTRS – 8.8.16

· Heutige Makrodaten: Brasilien Retail Sales, Mexiko INPC Inflation, Türkei Retail Sales

EUROPA

· Spanien: Die Rendite 10-jähriger spanischer Anleihen fiel gestern erstmals in der Geschichte unter 1% auf 0,990%. FNZ – 08.08.16

· EU-Kommission: Um die EU-kritische Stimmung in Spanien und Portugal nicht weiterhin anzuheizen, soll heute offiziell der Straferlass für die Defizitländer verkündet werden. FNZ – 08.08.16

· Kuka (KU2): Da der Streubesitzanteil nach der Übernahme durch das chinesische Unternehmen Midea unter 10% gefallen ist, wird Kuka aus dem MDax genommen und durch die Rational AG ersetzt. HB – 08.08.16

· Randstad (RAND) will Monster Worldwide für $429Mio. kaufen. BBG – 09.08.16

· Adidas (ADS) und der Deutsche Olympische Sportbund (DOSB) einigten sich auf eine Vertragsverlängerung bis 2024. HB – 08.08.16

· BP (BP) sucht einen Käufer für den 50% Anteil an dem chinesischen Petrochemicals JV SECCO. Der Deal würde $2-$3Mrd. einbringen. RTS – 09.08.16

· Deutsche Bank (DBK): Wegen der Verletzung von Vertraulichkeitsbestimmungen zwischen 2008 und 2014 wird von der US-Aufsicht Finra eine Strafe von $12,5Mio. verhängt. HB – 08.08.16

· VW (VOW3) muss wegen des Abgasskandals die höchste in Italien vorgesehene Strafsumme von €5Mio. Strafe zahlen. DJ – 08.08.16

· Swedish Orphan (SOBI): Der CEO Geoffrey McDonough trennt sich von 300.000 Aktien aus persönlichen finanziellen Gründen. BBG – 09.08.16

· Munich Re (MUV2): 2Q Net Income €974Mio vs Vorjahr €1,07Mrd, Operativer Gewinn €1,46Mrd vs Consensus €811,7Mio. BBG – 09.08.16

· Altice (ATC): 2Q Umsatz €5,83Mrd vs Consensus €5,76Mrd, Ebitda €2,27Mrd vs Consensus €2,14Mrd. BBG – 09.08.16

· Galenica (GALN): 1H Umsatzanstieg von 12,1% auf CHF2Mrd, Nettogewinnanstieg von 21,5% auf CHF158,9Mio vs Consensus CHF163,5Mio. BBG – 09.08.16

· Nokian Renkaat (NRE1V): 2Q Umsatz €337,4Mio vs Consensus €339,5Mio, Operativer Profit €77,5Mio vs Consensus €76,1Mio. BBG – 09.08.16

· Bpost (BPOST): 2Q Umsatz €591,9Mio vs Consensus €589,1Mio, adj. Ebitda €159,4Mio vs Consensus €164Mio.

· Alstria Office Reit-AG (AOX) bestätigt die Prognose für Gj 2016 – Umsatz: €200Mio, operatives Ergebnis nach Minderheitsanteilen: €115Mio. H1 Umsatz €102Mio vs Consensus €102Mio, operatives Ergebnis nach Minderheitsanteilen €57,4Mio vs Consensus €57,3Mio. BBG – 08.08.16

· Patriza Immobilien (P1Z) bestätigt die Guidance für 2016. 1H Operativer Income steigt um 90% auf €231,8Mio. BBG – 09.08.16

· European Economics Daily: The remarkable strength of the German labour market GS – 08.07.16

· Heutige Makrodaten: UK Industrieproduktion (10:30)

Wir wünschen Ihnen einen schönen Tag! Have a nice day!

Dein Kommentar

An Diskussion beteiligen?Hinterlassen Sie uns Ihren Kommentar!