Summa Summarum

YANIS VAROUFAKIS IN NEW YORK

„Die sind fast mit den Fäusten aufeinander losgegangen“

http://www.handelsblatt.com/politik/international/yanis-varoufakis-in-new-york-die-sind-fast-mit-den-faeusten-aufeinander-losgegangen/13501010.html

Koalitionsgespräche gescheitert

Spaniens König leitet Auflösung des Parlaments ein

http://www.zeit.de/politik/ausland/2016-04/spaniens-koenig-leitet-aufloesung-des-parlaments-ein

Wie hoch darf Staatsverschuldung sein? (Teil 1)

http://www.xing-news.com/reader/news/articles/266279?newsletter_id=12836&xng_share_origin=email

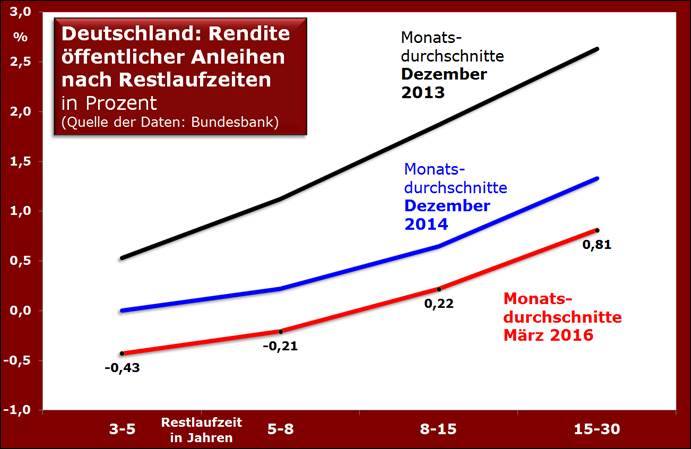

Endzeit für die deutschen Sparer

http://www.xing-news.com/reader/news/articles/266280?newsletter_id=12836&xng_share_origin=email

HSBC: Gold could explode if Britain votes for Brexit

http://www.businessinsider.de/hsbc-note-on-gold-and-brexit-2016-4?nr_email_referer=1&utm_content=BISelect&utm_medium=email&utm_source=Sailthru&utm_campaign=BI%20Select%20%28Tuesday%20Thursday%29%202016-04-26&utm_term=Business%20Insider%20Select?r=US&IR=T

CAPE: Relative Valuation US vs. Europe and Developed Markets

http://ritholtz.com/2016/04/cape-relative-valuation-us-vs-europe-and-developed-markets/?utm_source=The+Big+Picture+Updates&utm_campaign=733da50315-big_picture_email&utm_medium=email&utm_term=0_662cf1de86-733da50315-39103425

S&P500 2092 (+0,19%), NKY 17290 (-0,37%), HSI 21325 (-0,39%), SHCOMP 2965 (0%), SX5E Future 3058 (+0,26%), EUR/USD 1,1295 (-0,02%), USD/JPY 111,22 (+0,08%), USGov10Y 1,9093% (-0,92%), Gold Spot 1244 (+0,07%), Brent 46,26 (+1,14%)

USA

· Apple Inc. (AAPL) veröffentlichte den ersten Rückgang in 13 Jahren. Sowohl Umsatz als auch Gewinn für das zweite Quartal konnte die Erwartungen der Analysten nicht erfüllen. Zusätzlich prognostiziert Apple, dass der Umsatz im laufenden Quartal ebenfalls hinter den Erwartungen zurückbleiben wird. Zurückzuführen ist dies auf einen Rückgang der verkauften iPhones. Das Unternehmen verkaufte 51,19Mio Stück im zweiten Quartal, unter den Analystenerwartungen von 61,17Mio. Die Aktie fiel nachbörslich um 7,91%.WSJ – 26.04.2016

· Twitter Inc. (TWTR) konnte den Umsatz gegenüber dem Vorjahr um 36% auf $595Mio steigern. Analysten hatten jedoch einen Umsatz von $608Mio prognostiziert. EPS stiegen um 15 cents yoy und konnte damit die Erwartungen des Marktes übertreffen (10 cents je Aktie). TWTR hat seine Umsatzprognose für das laufende Quartal auf $590 – $610Mio beziffert. Dies war unter dem Consensus von $677,1 Mio. Das Benutzerwachstum bleibt weiterhin schwach bei 3%yoy, hinter den rivalisierenden Plattformen Facebook und Instagram. Die Aktie fiel nachbörslich um 13,46%. BBG – 26.04.2016

· S&P hat das Rating von Exxon Mobil Corp. (XOM) von AAA auf AA+ gesenkt. Die Verschuldung des Unternehmens verdoppelte sich in den letzten Jahren. Dies ist auf hohe Investitionen in Großprojekte, Dividendenauszahlungen und Aktienrückkäufen, welche über dem generierten Cash Flow lagen zurückzuführen. BBG – 26.04.2016

· eBay Inc. (EBAY) konnte die Erwartungen der Analysten übertreffen. Der Gewinn je Aktie werde für das erste Quartal 2016 zwischen 40 und 42 cents liegen, verglichen mit den Analystenerwartungen von 44 cents. Der Umsatz konnte 3,7% auf $2,14Mrd gesteigert werden. Hierbei wurde PayPal Holdings Inc. nicht berücksichtigt. BBG – 26.04.2016

· Donald Trump konnte alle fünf Vorwahlen am Dienstag für sich entscheiden. Der Republikaner konnte seine Konkurrenten Ted Cruz und John Kasich in Pennsylvania, Maryland, Connecticut, Delaware und Rhode Island mit jeweils knapp 30% auf Abstand halten. Hillary Clinton dagegen konnte die Vorwahlen in Pennsylvania , Maryland , Connecticut und Delaware gewinnen, verlor jedoch in Rhode Island gegen Bernie Sanders. FT – 27.04.2016

· Comcast Corp. (CMCSA) ist in Verhandlungen DreamWorks Animation Inc. (DWA) für mehr als $3Mrd zu kaufen. WSJ – 26.04.2016

· AT&T Inc.(T) übertrifft die Analystenerwartungen. Der Gewinn je Aktie lag bei 72 cents, wohingegen nur 69 cents je Aktie vom Markt erwartet wurde. Der Umsatz konnte auf $40,5Mrd gesteigert werden. AT&T verlor 363Tsd monatliche Handyabonnenten, erwartet wurde ein Verlust von 316Tsd. BBG – 26.04.2016

· Die Aktie von Sarepta Therapeutics Inc. (SRPT) stürzte gestern nach der Bekanntgabe der Behörde für Lebens- und Arzneimittel, die Zulassungsempfehlung für das Muskeldystrophiemedikament nicht zu erteilen, ein. Nachbörslich fiel der Kurs um 27,02%. WSJ – 26.04.2016

· Whirlpool Corp. (WHR) konnte die Erwartungen der Analysten im ersten Quartal nicht erfüllen. Der Gewinn stieg zwar auf $2,63 je Aktie, Analysten hatten aber im Durchschnitt $2,68 prognostiziert. Der Umsatz sank um 4,7% auf $4,62Mrd aufgrund schwacher Zahlen in Übersee in Folge eines starken US-Dollars. Die Aktie fiel nachbörslich um 4,48%. BBG – 26.04.2016

· Tenneco Inc. (TEN) steigerte seinen Umsatz im ersten Quartal auf einen Rekordwert von $2,14Mrd, gegenüber $2,08Mrd Erwartungen der Analysten. Außerdem hob Tenneco sein Umsatzwachstumsziel für 2016 auf 6 Prozent (3 Prozent) an. Der Gewinn je Aktie betrug $1,17, wohingegen $1,11 erwartet wurden. Die Aktie stieg nachbörslich um 10,99%. BBG – 26.04.2016

· Die Aktien der größten Eisenbahngesellschaft Kanadas: Canadian National Railway Corp. (CNI) fielen gestern, nachdem das Unternehmen die Gewinnprognose für 2016 reduziert hatte. Aufgrund geringerer Rohstofffrachtaktivitäten, im Zuge eines aufwertenden CAD gegenüber des USD, wurde der adjustierte Gewinn auf C$4,44 reduziert. Angestrebt wurde ein Wachstum im mittleren, einstelligen Bereich. Nachbörslich fiel die Aktie um 5,26%. BBG – 26.04.2016

· Lockheed Martin Corp. (LMT.N) hob seine Gewinnprognose für 2016 auf $11,50 -$11,80 je Aktien im Vergleich zur bisherigen Prognose von $11,45 – $11,75 an. Der Nettoumsatz stieg im ersten Quartal um 15,7% auf $11,70 Mrd an. Damit konnte die Erwartungen der Analysten von $11,34 Mrd übertroffen werden. RTRS – 26.04.2016

· Procter & Gamble Corp. (PG.N) berichtete einen besser als erwarteten Quartalsgewinn, der durch Kostensenkungen und höhere Verkaufspreise erzielt wurde. Net income konnte um 28% auf $2,75Mrd gesteigert werden. Trotzdem erwartet man für das zweite Quartal ein deutlich niedrigeres Ergebnis aufgrund von erhöhten Werbekosten, einer höheren Steuerrate und negativen Währungseffekten. RTRS – 26.04.2016

· West Corp. (WSTC) holt den ehemaligen IBM CIO Jeanette Horan in den Vorstand. WSJ – 26.04.2016

· Der CEO von MetLife Inc. (MET) gab bekannt, dass das Unternehmen schrumpfen müsse, um den Investoren den höchsten risikoadjustierten Ertrag zu gewährleisten. Man würde sich, um dieses Ziel zu erreichen, auch von Geschäftsbereichen trennen die bis zu 20 Prozent des betrieblichen Ertrages ausmachen. BBG – 26.4.16

· USA: Durable Goods Report Disappoints; Home Prices Gain GS – 26.4.16

· USA: Consumer Confidence Edges Down; Richmond Fed Manufacturing Remains Solid GS – 26.4.16

· US Daily: Additional Treas8ry Coupon Cuts Looming (Pashtan) GS – 27.04.2016

· Heutige Makrodaten: Pending Home Sales MoM (+0,5%), FOMC Rate Decision, MBA Mortgage Applications

ASIEN/EM

· Der IMF warnt China vor dem rasanten Anstieg der Unternehmensverschuldung und den derzeit geplanten Maßnahmen der Regierung. Fast ein Sechstel der gesamten chinesischen Unternehmensverschuldung ($1,3Tri) sei an Unternehmen verliehen worden, welche niedrigere Einkünfte als Zinslast hätten. FT – 27.04.16

· Hochrangige chinesische Offizielle erneuern ihr Interesse an einem Investmentabkommen mit den USA. Die U.S.-Seite wartet derzeit immer noch auf ein Zukommen der chinesischen Seite. RTRS – 27.4.16

· Australien: Der Verbraucherpreisindex für 1Q16 überrascht negativ. Die Gesamtinflation sank um -0,2%qoq (1,3%yoy, cons: +0,2%, GS 0,1%). Weitere Lockerungsmaßnahmen der RBA scheinen wahrscheinlich. GS – 27.4.16

· Saudi Arabien: Die Regierung manifestiert die sozialen, ökonomischen und regierungspolitischen Ziele für das Jahr 2030. GS-Research prüft die möglichen Implikationen. GS – 26.4.16

· Der neuseeländische Handelsbilanzüberschuss lag im März bei NZ$117Mio (von NZ$367) und damit weit unter dem Consensus von NZ$401Mio. GS – 27.4.16

· Den CEO und COO des japanischen Automobilherstellers Mitsubishi umgeben Rücktrittsgerüchte vor dem Hintergrund des aktuellen Manipulationsskandals. RTRS – 27.4.16

EUROPA

· Griechenland: Die Euro-Finanzminister sind mit ihrem Vorhaben gescheitert, eine rasche Einigung auf weitreichende Spar- und Reformschritte in Griechenland zu erzwingen. FNZ – 27.04.16

· Spanien: Nur sechs Monate nach der letzter Parlamentswahl in Spanien werden Neuwahlen fällig. Die Beratungen von König Felipe VI. mit den Parteiführern über die Bildung einer Regierung blieben ohne Ergebnis. FNZ – 26.04.16

· BASF (BAS) ist im Rahmen seiner Wachstumsstrategie auch zu größeren Zukäufen bereit. Bei einer wirklich günstigen Gelegenheit sei die BASF bereit zu agieren, werde dabei aber nicht von ihren strikten Renditeanforderungen abrücken, sagte CEO Bock im HB. FNZ – 25.04.16

· Eon (EOAN): Uniper möchte bis 2017 Disposals von mindestens €2Mrd erreichen. Des Weiteren möchte das Unternehmen eine substantielle Kostenreduzierung vornehmen. BBG – 26.04.16

· Daimler (DAI): Nach dem Bekanntwerden der internen Untersuchung über den Zulassungsprozess bei Abgasemissionen wollen gleich mehrere Anwälte Klagen gegen den DAI vorbereiten. HB – 26.04.16

· Nestle (NESN) gründet ein JV für Eis mit Froneri. Das JV wird einen Umsatz von knapp CHF2,75Mrd haben. BBG – 27.04.16

· Santander (SAN): Q1 Net Income €1,63Mrd vs. Consensus €1,5Mrd. SAN hat nochmals sein Commitment zu ihren US Geschäft hervorgehoben.

· Nordea (NDA): Net Interest Income €1,17Mrd vs. Consensus €1,19Mrd. Net Income €782Mio vs. erwartet €792Mio.

· SEB (SEBA): Q1 Net Loss SEK2,92Mrd vs. erwartet Net Loss SEK2,19Mrd. Net Credit Loss SEK313Mio vs. SEK277Mio. Das schwierige Marktumfeld führte zu deutlich geringerer Kundenaktivität.

· Ingenico (ING): Q1 Umsatz €552Mio vs. Consensus €539Mio. Das Unternehmen erhöht seine Guidance auf ein organisches LfL Wachstum auf mindestens 10% bei konstanter Währung.

· Cap Gemini (CAP): Q1 Umsatz €3,09Mrd vs. Consensus €3,1Mrd. Das Unternehmen bestätigt seine 2016 Guidance.

· Peugeot (UG): Q1 Umsatz bei konstanter Währung €13Mrd vs.Consensus €13,5Mrd. Das Unternehmen bestätigt seine 2016 Guidance.

· Teleperformance (RCF): €844Mio vs. VJ €831Mio. Lfl +5,5%, was besser als die Erwartungen des Unternehmen war. RCF bestätigt seine 2016 Guidance.

· Telenor (TEL): Q1 Umsatz NOK33Mrd vs. Consensus NOK33,1Mrd. Ebitda NOK11,7Mrd vs. erwartet NOK11,1Mrd.

· Norsk Hydro (NHY): Q1 Umsatz NOK20,1Mrd vs. Consensus NOK20,2Mrd. Net Income NOK2,296Mrd vs. erwartet NOK1,58Mrd.

· Kion (KGX): Q1 Umsatz €1,22Mrd vs. VJ +4,8%. Ebit €98,6Mio vs. VJ +5,6%. Das Unternehmen bestätigt seine 2016 Guidance.

· Valeo (FR): Q1 Umsatz €3,92Mrd vs. Consensus €3,84Mrd.

· Statoil (STL): Q1 Net Income +$122Mio vs. Consensus -$125Mio. Das Unternehmen bestätigt seine 2016 Guidance.

· Delhaize (AH): Q1 Umsatzwachstum +4,3% vs. Consensus 2,7%. Operativer Gewinn €221Mio vs. erwartet €202Mio.

· STMicro (STM): Q1 Umsatz $1,61Mrd vs. Consensus $1,62Mrd. Gross Marge 33,4% vs. erwartet 33,5%. Das Unternehmen erwartet für Q2 eine Gross Marge von rund 33%.

· Bic (BB): Q1Umsatz €517,3Mio vs. Consensus €515Mio. Q1 Operativer Gewinn €76,4Mio vs. VJ -25%.

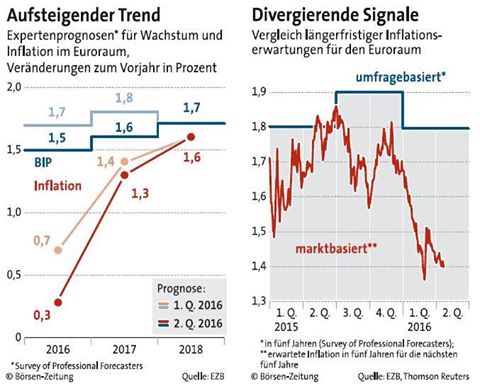

· European Economics Daily: April Euro area Flash inflation preview Link

· Heutige Makrodaten: UK BIP (10:30), FR Konsumvertrauen (08:45)

Wir wünschen Ihnen einen schönen Tag! Have a nice day!