Summa Summarum

SCHULDENSTREIT MIT GRIECHENLAND

Schäuble genervt: „Zwei Tage, furchtbar!“

http://www.handelsblatt.com/video/politik/schuldenstreit-mit-griechenland-schaeuble-genervt-zwei-tage-furchtbar/11388190.html

Greece’s 5yr default probability – seen by markets – drops to 76.8% on bailout hopes.

Es gibt ihn, auch wenn man ihn nicht sieht: den Sturm auf die Banken. Nach inoffiziellen Angaben haben die Griechen seit November 21 Milliarden Euro von ihren Konten abgehoben. Damit sind die privaten Einlagen auf den niedrigsten Stand seit 2009 gesunken. Wer jetzt noch sein Geld bei einer griechischen Bank aufbewahrt, hat einen patriotischen Tapferkeitsorden verdient. Wahlweise kann er sich auch zum Intelligenztest anmelden.

Hans A. Bernecker: Die nächste Null!

0 % Zinsen sind inzwischen ein altes, 0 % Inflation das neue Thema. Damit betreten alle Wirtschaftswissenschaftler offenbar Neuland. Denn diesen Satz hat es seit Bestehen der Bundesrepublik effektiv noch nie gegeben. Die Bundesbank ist die Erste, die dieses Thema in ihrer neuesten Analyse offenbar erkannt hat und aufgreift.

Zu allen Berechnungen der Reallöhne und realen Einkommen der deutschen Arbeitnehmer aller Art und teilweise auch der Sparer bzw. Kapitalanleger gehörten stets die rechnerischen Resultate aus Tarifrunden, tatsächlichen Statistiken der Einkommen im Jahresverlauf sowie der Zinseinnahmen aus Sparguthaben oder anderen Kapitalanlagen etc. Meist kommentiert, aber selten wirklich berücksichtigt wurde, dass jede dieser Zahlen durch die laufende Inflation ausgehöhlt oder manchmal auf null gebracht wurde.

0 % Inflation ist nicht das Resultat einer wirtschaftspolitischen Entscheidung der Bundesregierung oder der EU-Behörden und auch nicht der EZB als Geldzentrale, sondern das Ergebnis verschiedener geldpolitischer Entscheidungen in Europa, die bekanntlich einem ganz anderen Ziel folgten. Gemeinhin gilt die EZB als Verursacher und Treiber dieser Politik, indem sie mit 0 % Zins einen großen Teil dieser Inflationsspirale nach unten ausgelöst hat und teilweise so eine Art Angst vor Deflation auslöste. Tatsache ist jedoch:

Eine 0 %-Inflation (genereller Durchschnitt) bedeutet, dass die realen Einkommen deutlich steigen. Kommen hierzu noch Lohnerhöhungen und andere Anhebungen, so ergibt sich leicht ein Pluseffekt von 2,5 oder gar 3 % pro Jahr, was noch offen ist. Ganz simpel: Jeder Verbraucher hat diese 3 % mehr im Portemonnaie.

Was dies für den Gesamtkonsum ausmacht, bewegt sich in Milliardengrößen, ebenfalls auf ein Jahr berechnet. Es kann sowohl den Urlaub als auch den Benzinverbrauch betreffen, den Einkauf von Textilien oder anderen Artikeln oder kann andererseits dazu führen, dass es auf die hohe Kante gelegt wird. Wie auch immer:

Der Effekt dieser 0 %-Inflation ist wirklich wie ein Münchhausen-Effekt zu beschreiben: Unbeabsichtigt, nicht gekonnt, wie vom Himmel gefallen. Denken wir weiter:

Was für die Deutschen gilt, gilt für alle anderen Europäer ebenfalls. Je nach der Struktur jedes Landes natürlich unterschiedlich, aber die genannten 3 % sind volkswirtschaftlich wie eine Geldspritze zu werten. Es könnte auch eine Steuererleichterung sein, eine Anhebung der Renten und sonstiger Transfereinkommen, es könnte einer gewaltigen Tariferhöhung entsprechen oder auf der Arbeitgeberseite, irgendeiner Vergünstigung für Investitionen, steuerlichen Abzugsmöglichkeiten etc. All dies wurde vermieden und dennoch steigen die Einkommen allein aus den genannten Gründen.

Ein Nebenaspekt ist der gesunkene Ölpreis. Im gleichen Umfang, wie die Europäer und andere Verbraucher der Welt weniger für Öl/Benzin ausgeben müssen, reduzieren sich natürlich die Einnahmen der Öl-Länder. Dieser Sachverhalt ist schon einmal beschrieben worden. Seit 1974 ist der Ölpreis ein politischer Preis und wirkt wie eine Steuer. Jeder, der an der Tankstelle sein Auto tankt, kann mit jedem Liter nachzählen, wie viel von seinem Rechnungsbetrag bei den Ölscheichs in etwa acht Wochen ankommt. Was diese in den vergangenen 40 Jahren daraus gemacht haben, füllt ganze Bände. Diese Story ist nun zu Ende. Das führt dazu:

Aus den Mindereinnahmen der Ölscheichs resultiert eine Mehreinnahme aller Ölverbraucher der Welt, wie auch immer, unterschiedlich in jedem Land. Denn der sogenannte Öl-Effekt in der Berechnung der Teuerungsraten schwankt um etwa 25 % in der Zusammensetzung aller Fakten. Ist das nicht herrlich?

Es gibt Dinge, die man kaum voraussagen kann. Wenn sie jedoch eintreten, haben offensichtlich auch Fachleute Mühe, dies sofort und richtig einzuordnen. Bis sich die einzelnen Eckwerte einpendeln, gehört dazu selbstverständlich eine längere Wartezeit von mehreren Monaten. Alle Marktpreise bedürfen immer eines Gleichgewichts. Deren Berücksichtigung in den Indikatoren benötigt ebenfalls Zeit. Das höhere Einkommen bei den Verbrauchern benötigt weniger Zeit, weil es schon sehr direkt angekommen ist, und zwar ohne Tarifrunde, DGB-Forderungen oder irgendwelche Aktionen der Bundesarbeitsministerin, wie der Mindestlohn schon zeigt. Hier kann es sogar in vielen Fällen dazu kommen, dass der angehobene Mindestlohn zu weniger Einkommen führt.

Ergebnis: Diese zweite Null in Sachen Inflation neben Zins bewirkt für ganz Europa eine überraschende und nicht unwirksame Konjunkturstütze, an die bisher kaum jemand gedacht hat: Nur einer, der EZB-Präsident, dem der Deflationsfloh im Ohr sitzt und ihn offenbar juckt, ohne dass er weiß, wo er herkommt.

Many Fed Officials Saw Risks on Foreign Weakness

http://www.bloomberg.com/news/videos/2015-02-18/many-fed-officials-saw-risks-on-foreign-weakness

The Fed is worried about what happens when everyone rushes for the exit

Read more: http://uk.businessinsider.com/fed-on-liquidity-risks-2015-2?nr_email_referer=1&utm_source=Sailthru&utm_medium=email&utm_term=Business%20Insider%20Select&utm_campaign=BI%20Select%20%28Wednesday%20Friday%29%202015-02-18&utm_content=BISelect?r=US#ixzz3SAZoFB2M

USA

· Der US-Markt hat am Mittwoch nahezu unverändert bei 2099 Punkten geschlossen (S&P: -0,03%). Utilities (+2,4%), Industrials (+0,5%) und Staples (+0,5%) waren die besten Sektoren, während Energy (-1,5%), Telcos (-0,8%) und Financials (-0,6%) hinter der Gesamtmarktentwicklung blieben. Die Volumina lagen -12% unter dem 10-Tages- und -8% unter dem 30-Tagesdurchschnitt.

· Die Fed will aus Rücksicht auf die Konjunktur die Zinsen nicht zu früh erhöhen. Eine verfrühte Anhebung könne „die sichtbar stabile Erholung“ hemmen und wäre damit kontraproduktiv. HB 19.02.15

· Die US-Industrieproduktion stieg im Januar um 0,2% im Vergleich zum Vormonat. Der Auslastungsgrad von Maschinen und Anlagen war im Januar mit 79,4% unverändert zum Vormonat. HB 18.02.15

· Delphi (DLPH) verkauft sein Geschäft mit Automobil Heiz- und Kühlungssystemen für mehr als $700 Mio. an die deutsche Mahle GmbH. Delphi trennt sich dabei von einem Geschäft das nur geringe Margen erwirtschaftet hat, um sich mehr auf die anderen Geschäftsbereiche zu fokussieren. In einem separaten Deal verkauft Delphi ebenfalls sein Shanghai Delphi Automotive Air-Conditioning System Co. an Mahle. WSJ 19.02.15

· Hilton (HLT) hat im abgelaufenen Quartal $2,83 Mrd. umgesetzt und dabei $158 Mio. Gewinn erzielt. Hilton profitierte stark von der US-Konjunkturerholung. HB 19.02.15

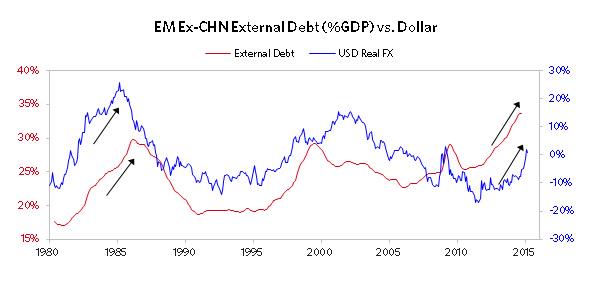

· Global Markets Daily: EM FX caught amid the cross-currents of US rates, China growth concerns and Greek worries. GS 18.02.15

· US Daily: The Health Sector: Boosting Payrolls, Weighing on Core Inflation: GS 18.02.15

· Heutige Makrodaten (Konsensus): Initial Jobless Claims (290k), Continuing Claims (2360k), Leading Index (0,3%), Philadelphia Fed (9,0)

ASIEN/EM

· Nikkei: +0,4%, aufgrund des chinesischen Neujahrs sind die Börsen in Hong Kong und Shanghai heute geschlossen.

· In Japan sind die Exporte im Januar um +11,2% yoy angestiegen. Die Importe sind um -6,3% yoy gefallen. Das Handesbilanzdefizit liegt damit bei -JPY1,178 Bio. (Kons.: -JPY1,691 Bio.). RTRS – 19.2.15 GS – 18.2.15

· S&P hat davor gewarnt, dass der Haushalt von Australien bei einer globalen Verschlechterung der Wirtschaftslage in Probleme geraten könnte und das Triple-A Rating gefährdet sein könnte. WSJ – 18.2.15

· Neue Satellitenbilder zeigen, dass China den Bau von künstlichen Inseln im Südchinesischen Meer-Gebiet stark vorantreibt. WSJ – 18.2.15

· EM Macro Daily: India: GDP growth revised up sharply with changes to GDP estimation. GS – 18.2.15

EUROPA

· Griechenland: Die EZB hat den Rahmen der Notkredite für die griechischen Banken angehoben, sie genehmigte wohl €68,3 Mrd., was einer Erhöhung von €3,3 Mrd. entspricht. Am Donnerstag will Griechenland um eine Verlängerung der Rettungskredite bitten. Derweil hat das griechische Parlament im ersten Anlauf einen neuen Staatspräsidenten, den konservativen Politiker Pavlopoulos, gewählt. HB – 18.2.15 HB – 18.2.15

· Frankreich: Die sozialistische Regierung in Frankreich muss sich heute einem Misstrauensvotum stellen, das von der konservativen Opposition beantragt wurde. Grund für das Votum ist die Entscheidung der Regierung, zur Durchsetzung eines umstrittenen Wirtschaftsreformgesetzes auf den Artikel 49-3 der Verfassung zurückzugreifen. WELT – 19.2.15

· Die Ukraine fordert europäische Sicherheitskräfte an, um den in Minsk vereinbarten Waffenstillstand zu überwachen. Zuvor hatten prorussische Separatisten, trotz vereinbarter Waffenruhe, Debalzewe eingenommen. FAZ – 19.2.15 HB – 18.2.15

· Nestle: FY14 Umsatz SFr91,6 Mrd. (kons. Schätzung SFr91,6 Mrd.); das operative Ergebnis betrug SFr14,0 Mrd. (kons. Schätzung SFr13,9 Mrd.); die vorgeschlagene Dividende entspricht mit SFr2,2 den Analystenerwartungen. (BBG – 19.2.15)

· Swiss Re: Q4 Nettoergebnis $245 Mio. (kons. Schätzung $325,1 Mio.); die Dividende soll SFr4,25 betragen, dies entspricht den Erwartungen; dazu soll eine Sonderdividende in Höhe von SFr3,0 ausgeschüttet werden; zudem wurden Aktienrückkäufe in Höhe von bis zu SFr1,0 Mrd. angekündigt. (BBG – 19.2.15)

· Randstad: FY14 Umsatz €17,2 Mrd. (kons. Schätzung €17,2 Mrd.); die Dividende soll €1,29 je Aktie betragen, erwartet wurden €1,15 je Aktie. (BBG – 19.2.15)

· Schneider: FY14 Umsatz €24,94 Mrd. (kons. Schätzung €24,77 Mrd.); FY14 Nettoergebnis €1,94 Mrd. (kons. Schätzung €1,91 Mrd.); zudem wurde ein Aktienrückkaufprogramm über die nächsten zwei Jahre in Höhe von €1,5 Mrd. angekündigt. (BBG – 19.2.15)

· Air France-KLM: FY14 Umsatz €24,91 Mrd. (kons. Schätzung €24,85 Mrd.); FY14 EBITDA €1,59 Mrd. (kons. Schätzung €1,58 Mrd.). (BBG – 19.2.15)

· Bekaert: FY14 Umsatz €3,22 Mrd. (kons. Schätzung €3,24 Mrd.); FY14 EBITDA €342,0 Mio. (kons. Schätzung €336,3 Mio.); FY14 EPS €1,51 (kons. Schätzung €1,72). (BBG – 19.2.15)

· Natixis: Q4 Nettoergebnis €215 Mio. (kons. Schätzung €250 Mio.); die Dividende soll €0,2 betragen, die Erwartungen lagen bei €0,27; zudem soll eine Sonderdividende in Höhe von €0,14 gezahlt werden. (BBG – 19.2.15)

· Dialog Semiconductor: Q4 Umsatz $435 Mio. (kons. Schätzung $427 Mio.); das adj. EBIT betrug $118 Mio. (kons. Schätzung $104 Mio.). (BBG – 19.2.15)

· Aegon: Q4 Nettoergebnis €399 Mio. (kons. Schätzung €206 Mio.); die vorgeschlagene Dividende entspricht mit €0,12 den Erwartungen. (BBG – 19.2.15)

· Arcadis erwartet in 2015 einen deutlich höheren Gewinn; schlägt eine Dividende in Höhe von €0,60 je Aktie vor, erwartet wurden €0,60 je Aktie. (BBG – 19.2.15)

· Essilor: Das adj. FY14 Nettoergebnis betrug €642 Mio. (kons. Schätzung €655 Mio.); die Dividende soll €1,02 je Aktie betragen, Analysten gingen von €1,0 aus. (BBG – 19.2.15)

· Heutige Makrodaten: EWU: Leistungsbilanz für Dezember (10:00), Verbrauchervertrauen für Februar (16:00)

Wir wünschen Ihnen einen schönen Tag!